Muitos estagiários contribuem para a previdência e planejam suas aposentadorias desde a época em que começam a estagiar.

Eles têm o propósito de receber o benefício o mais cedo possível.

E sabe por que as pessoas estagiárias estão corretas em agir dessa forma?

Porque contribuir no período de estágio e planejar a aposentadoria com antecedência não apenas é um excelente meio de se organizar.

Isso também poderá fazer com que você (caso seja estagiário), receba o benefício até mesmo antes do esperado.

Portanto, criei esse conteúdo para você entender melhor como contribuir no período de estágio.

Após a leitura, você conseguirá compreender tudo sobre:

1. Como funciona o contrato de estágio?

Antes de começar, preciso te explicar o que é o estágio em si.

Em linhas simples, o estágio se caracteriza como um ato educativo escolar supervisionado.

Ele objetiva desenvolver o aprendizado de competências de atividades profissionais do estagiário, preparando o aluno para o “mundo do trabalho” posteriormente.

Infelizmente, muitas empresas confundem as atividades de um estágio, com as de um empregado que tem registro na Carteira de Trabalho e Previdência Social (CTPS).

Porém, as coisas não são assim!

A primeira função de um estagiário será o aprendizado a partir da realização de atividades que aprimorem as suas competências. Lembra?

É por isso que o contrato de estágio visa garantir uma formação prática do aluno, bem como uma mão de obra qualificada para a empresa contratante.

Por um lado, o aluno estará disposto a aprender toda a prática relacionada à sua área.

Por outro, a empresa contará com alguém cheio de vontade em aprender. Um estagiário disposto a colaborar com as demandas laborais do seu ambiente de aprendizado.

Deste modo, muitos locais estão sempre abertos à contratação de estagiários pelo fato de isso ser benéfico para ambas as partes de um contrato de estágio.

No entanto, admitir estagiários não é tão fácil quanto você imagina.

Será preciso cumprir uma série de exigências estabelecidas por leis, as quais garantirão o aprendizado prático do aluno.

Atenção: isso é importante para que a empresa contratante não se aproveite do estudante como um empregado CLT, de “baixo custo”.

Sendo assim, é por esta razão que deverá existir o Termo de Compromisso de Estágio (TCE), com as seguintes partes envolvidas:

- empresa contratante;

- aluno (estagiário);

- instituição de ensino.

Não esqueça: todas as partes deverão ler, atentamente, as condições do contrato antes de concordarem com o documento.

Entre os termos mais importantes do TCE, deverá constar:

- objetivo do estágio;

- área do estágio;

- jornada de estágio (horário de “trabalho”);

- vigência do TCE;

- responsabilidades do estagiário e da empresa;

- valores a serem pagos;

- entre outros.

Nestas contratações, a instituição de ensino precisará ficar atenta às condições do estágio. Sem contar a análise do TCE para proteger seus alunos de eventuais cláusulas abusivas.

Importante: o estágio só pode ser feito por quem está estudando (ensino médio, técnico e superior — incluindo pós-graduações).

2. O tempo de estágio conta para aposentadoria?

Não.

Um TCE não assina a carteira de trabalho. Isto é, a assinatura do termo não valerá como um contrato de trabalho.

Então, todas aquelas verbas rescisórias (13º, horas extras, adicionais, etc.), estarão de fora do TCE.

Por esse motivo, não existirão contribuições previdenciárias feitas pela empresa para o estagiário.

Como não se trata de um trabalho em si (regido pela CLT), a empresa não precisará fazer o recolhimento ao INSS.

Alerta: é por isso que muitos empregadores se interessam pela contratação de estagiários.

Lembre-se disso para depois. Ok?

Mas os estagiários ainda têm os seus direitos garantidos.

Assim, se um estagiário sair do seu local de trabalho, ele receberá:

- saldo de salário (valor dos dias estagiados no mês);

- valor das férias, sem o acréscimo de ⅓, proporcionais ao tempo de estágio.

E se as atividades como estagiário forem iguais às de um trabalhador CLT?

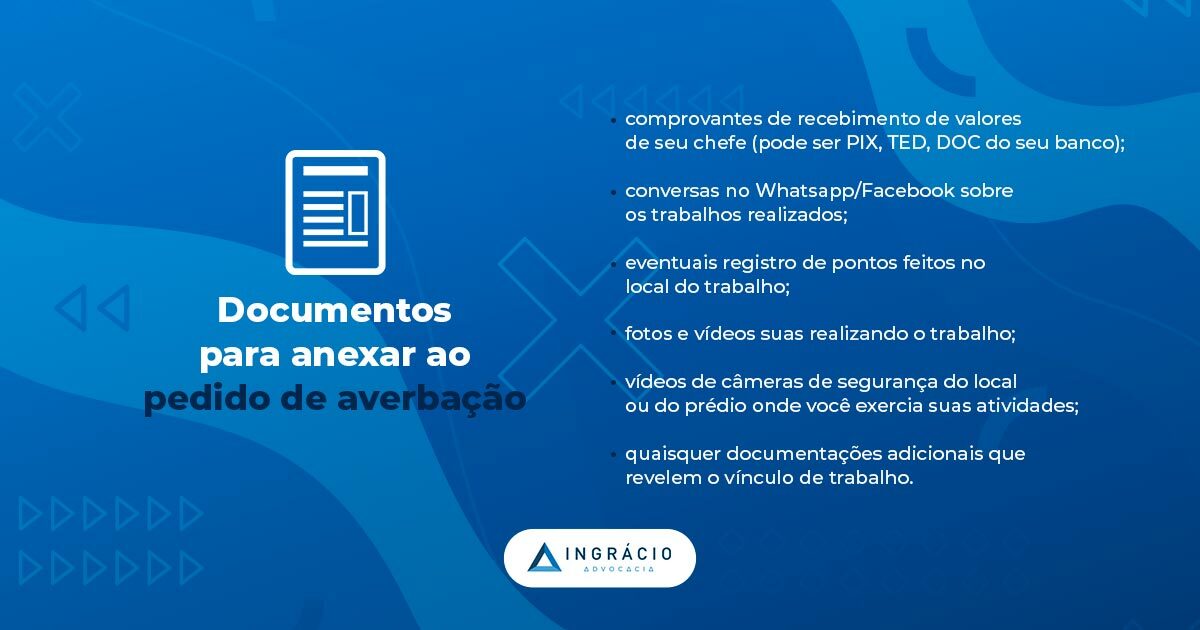

Contudo, se as atividades do estagiário forem iguais às de um trabalhador CLT da empresa, o aluno poderá pedir o reconhecimento de vínculo empregatício na Justiça do Trabalho.

Se houver esse reconhecimento, o estagiário poderá receber um bom valor. Principalmente, por existir a possibilidade de equiparação salarial com alguém da empresa que exerce as mesmas atividades.

Ainda, o aluno terá direito a usufruir de todos os benefícios trabalhistas, tais como:

- pagamento de FGTS;

- 13º salário;

- adicionais (periculosidade, insalubridade, dentre outros);

- entre outros.

Enfim, tentei dar uma resumida básica de como funciona o estágio e o TCE.

Vamos em frente? Vem comigo!

3. Estágio e aluno aprendiz, são a mesma coisa?

Não.

No tópico passado, eu falei bastante sobre aluno. Acho que você deve ter percebido.

Como disse, para ser um estagiário, a pessoa deverá estar estudando.

Contudo, também existe a figura do aluno ou menor aprendiz.

O estágio estimula a preparação do aluno para o mercado de trabalho, podendo ser até parte do currículo do curso.

Já o aluno aprendiz estará em um programa de aprendizagem para a formação técnico-profissional que visa ao seu desenvolvimento físico, moral e psicológico.

O aluno aprendiz também deverá, obrigatoriamente, estar estudando para ingressar no programa de aprendizagem, assim como o estagiário.

A diferença é que o jovem deverá estar matriculado em escolas técnicas ou profissionalizantes, como o SENAI.

Além disso, existirá um contrato de trabalho para o menor aprendiz, com a respectiva anotação na carteira de trabalho (CTPS).

Pelo fato de existir a anotação na CTPS, haverá a contribuição previdenciária para o jovem aprendiz e, também, todos os seus direitos trabalhistas, como FGTS, férias + ⅓ e 13º salário.

Cabe dizer que, para ser contratado por alguma empresa, o aluno deverá possuir entre 14 e 24 anos de idade.

Já o estagiário deverá possuir, no mínimo, 16 anos de idade (não há limite etário máximo).

Em ambas as modalidades, seja estagiário, seja jovem aprendiz, o estudante poderá permanecer na empresa durante um limite máximo de 2 anos.

Em termos práticos:

Estágio | Aluno Aprendiz | |

|---|---|---|

| Tem vínculo de emprego (anotação na CTPS)? | Não. | Sim. |

| Há contribuição previdenciária? | Não. | Sim. |

| Há direitos trabalhistas, como 13º, FGTS? | Não. Existem férias para o estagiário quando eles completam um ano de contrato, mas não há o adicional de ⅓. | Sim. |

| Há limite mínimo e máximo de idade? | A partir de 16 anos. Sem idade máxima. | Entre 14 e 24 anos de idade. |

| Precisa estar matriculado em escola técnica ou profissionalizante? | Não. | Sim. |

| Precisa estar matriculado em uma Instituição de ensino? | Sim. | Não. |

4. Como contribuir como estagiário?

Pronto, agora que você entendeu melhor como funciona o contrato de estágio, bem como a diferença para o aluno aprendiz, vou te contar como recolher para o INSS.

Como eu disse antes, a empresa que o estagiário trabalha não faz recolhimentos para o Instituto.

Isso porque não há relação de emprego entre os dois.

Porém, mesmo dessa maneira, você poderá se filiar ao INSS e realizar contribuições na condição de segurado facultativo.

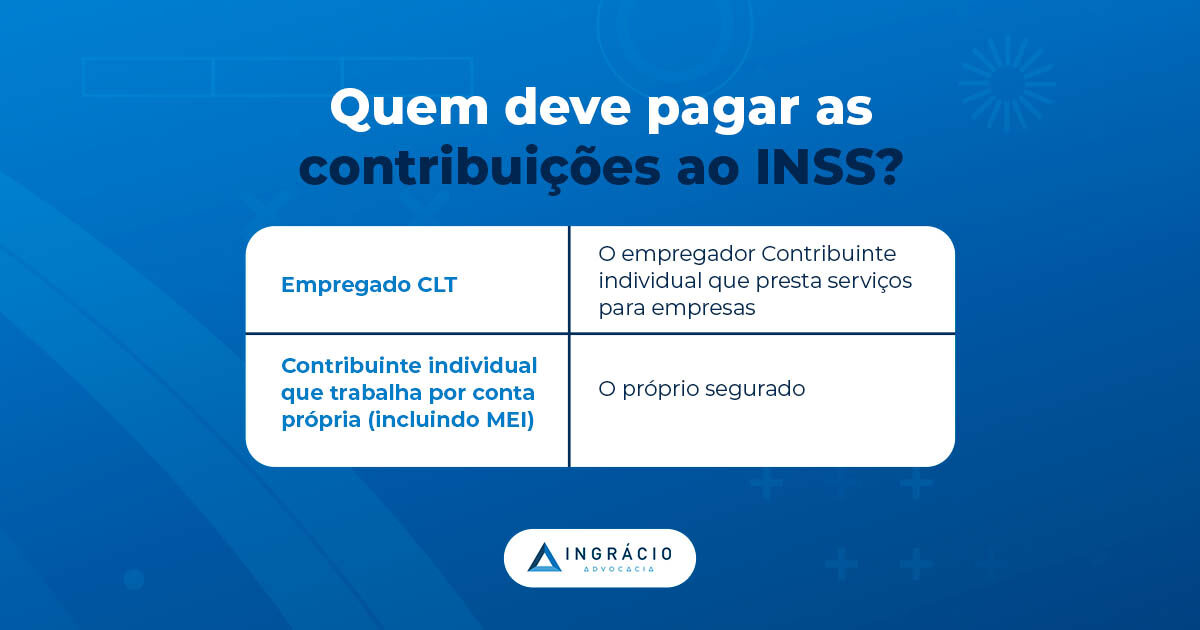

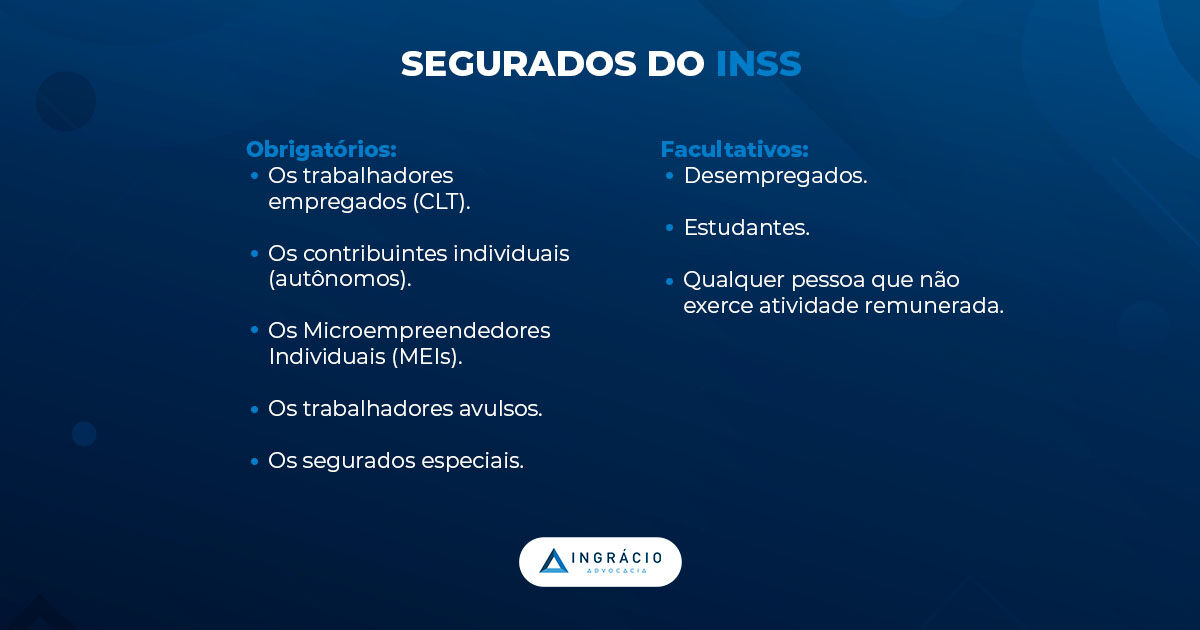

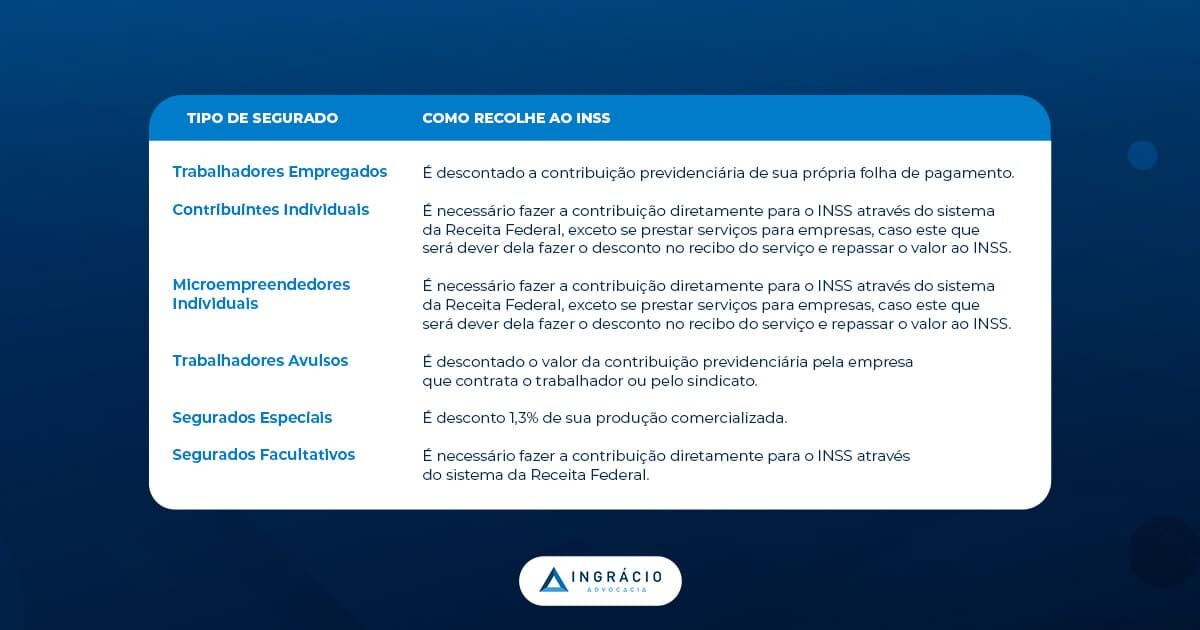

O que é um segurado facultativo?

O segurado facultativo é aquela pessoa que deseja uma cobertura da Previdência Social para receber os benefícios previdenciários.

Diferente do segurado obrigatório (que exerce atividade econômica), o facultativo, por livre e espontânea vontade, se inscreve no INSS e faz recolhimentos previdenciários.

Você pode se filiar como segurado facultativo a partir dos seus 14 anos completos de idade, segundo o art. 13 da Lei 8.213/1991.

A Instrução Normativa 128/2022 do INSS afirma que a filiação somente poderá ocorrer a partir dos 16 anos de idade.

Contudo, no Direito, temos uma hierarquia de normas.

A Lei 8.213/1991 é uma lei ordinária hierarquicamente superior à Instrução Normativa do INSS.

Infelizmente, na prática, o INSS aceita a inscrição de facultativos a partir de 16 anos mesmo.

Como se inscrever no INSS?

A primeira informação que tenho a te dizer é: se você já emitiu a sua carteira de trabalho (CTPS), você estará “automaticamente” inscrito no INSS.

Nesta hipótese, você só precisará realizar as contribuições daqui para frente.

Caso contrário, terá que, primeiro, se inscrever no Instituto.

Isso pode ser feito ligando para o telefone do INSS, no número 135.

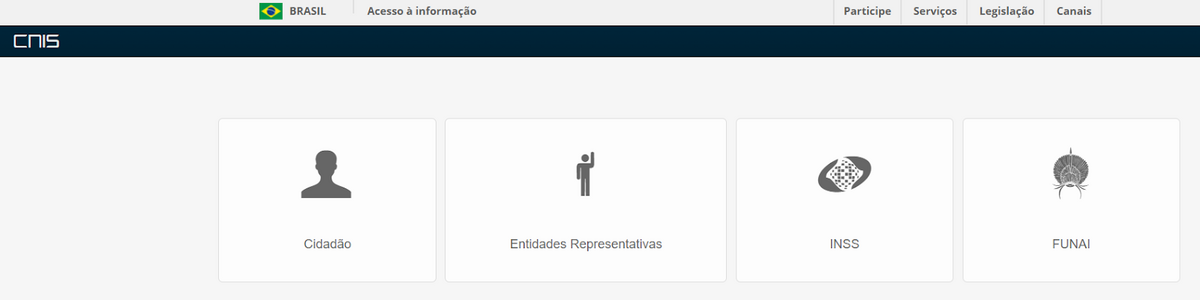

Ou, também, você tem a opção de fazer a sua inscrição via Internet, da seguinte forma:

1º passo: entrar neste site do INSS e clicar em “Cidadão”.

2º passo: você chegará nesta tela:

Agora, bastará clicar em “Inscrição” e descer até a aba escrito “Filiado”. É só clicar na opção.

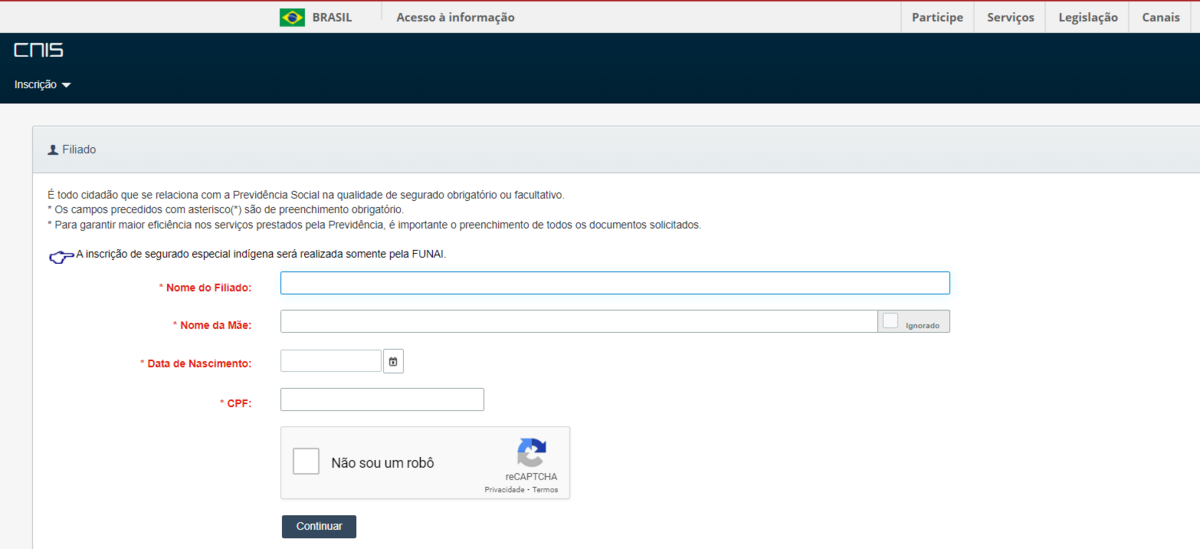

3º passo: neste passo, será o momento de você preencher os seus dados pessoais:

Digite o seu nome, nome de sua mãe, sua data de nascimento, CPF e clique na caixinha “Não sou um robô”.

Feito isso, clique em “Continuar” e depois siga as indicações do site.

O processo é bastante simples.

Depois desse passo, pode ser que peçam mais informações, como o endereço da sua residência e telefone. São dados básicos e de fácil inserção.

Como contribuir ao INSS como facultativo?

Via de regra, o facultativo recolhe 20% sobre um valor de salário de contribuição, que deverá ser entre:

- o salário-mínimo nacional (R$ 1.412,00 em 2024)

- e o Teto do INSS.

Isto é, você deverá escolher o valor base do seu salário de contribuição e pagar, como recolhimento, 20% da quantia.

Exemplo

Se você optar por ter um salário de contribuição de R$ 2.000,00 na competência de junho de 2023, o valor efetivo que você vai pagar será de R$ 400,00.

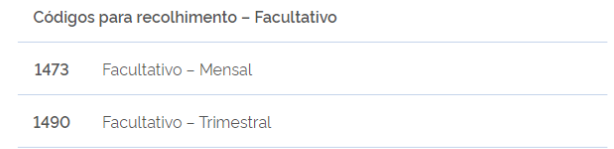

Plano simplificado: para uma aposentadoria no valor de um salário-mínimo

Também, existe o pagamento do facultativo no Plano Simplificado.

Essa opção garante um recolhimento com uma alíquota de 11%, somente, sobre o valor do salário-mínimo nacional.

Portanto, seu salário de contribuição será sempre o valor do mínimo.

Neste ano de 2024, a quantia que você paga é de R$ 155,32 por mês (11% de R$ 1.412,00).

Ah, e esse recolhimento não conta como tempo de contribuição em si.

Ele valerá, somente, para a Aposentadoria por Idade (com valor de um salário-mínimo) e para o recebimento de outros benefícios, como Pensão por Morte para os dependentes, Salário-Maternidade, etc.

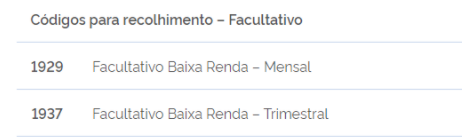

Segurado facultativo de baixa renda

Por último, existe o segurado facultativo de baixa renda.

Ele poderá contribuir ao INSS com a alíquota de 5%, somente, sobre o valor do salário-mínimo nacional.

Isso daria R$ 70,60 — o equivalente a 5%, de R$ 1.412,00 por mês, em 2024.

Aqui, o seu recolhimento também não conta para tempo de contribuição e serve, apenas, para uma Aposentadoria por Idade, com valor de um salário-mínimo (e outros benefícios previdenciários).

Contudo, para ser considerado facultativo de baixa renda, você deverá preencher os seguintes requisitos abaixo.

- não possuir renda própria de nenhum tipo, incluindo:

- aluguel;

- pensão alimentícia;

- pensão por morte;

- entre outras;

- dedicar-se apenas ao trabalho doméstico, em sua própria residência;

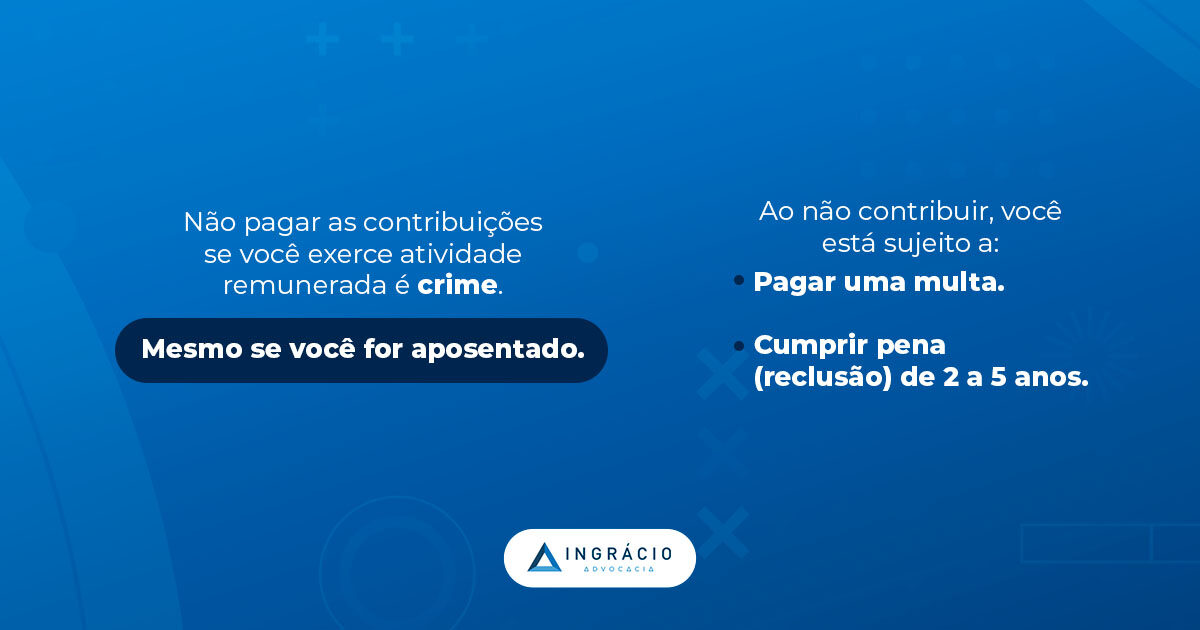

- não exercer atividade remunerada;

- possuir renda familiar de até 2 salários-mínimos (Bolsa Família não entra no cálculo);

- estar inscrito no CadÚnico, com situação atualizada nos últimos 2 anos.

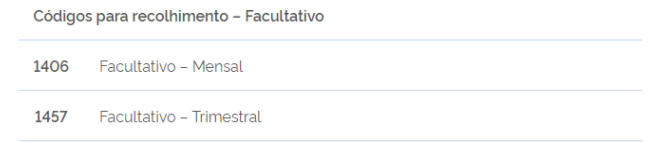

Qual o código de contribuição para contribuir como facultativo?

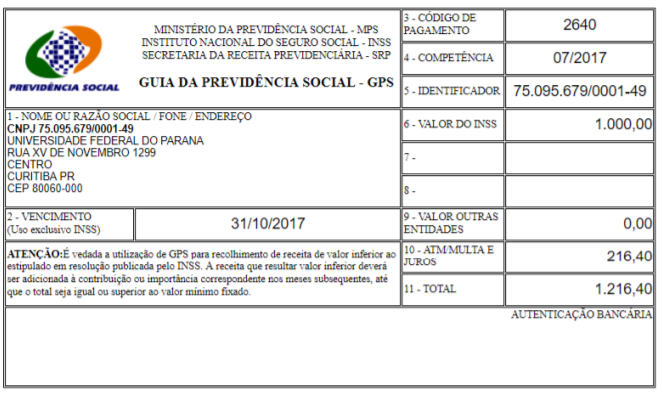

Após escolher em qual “categoria” de facultativo você vai contribuir, é bom saber o código de contribuição que você deverá inserir na Guia de Previdência Social (GPS).

Caso você não saiba, é através da GPS que você fará as contribuições ao INSS.

Vou deixar uma tabela para você saber o código de contribuição e não errar na hora de recolher.

Plano normal de contribuição (alíquota de 20%) | Plano Simplificado de contribuição (alíquota de 11%) | Plano de facultativo baixa renda (alíquota de 5%) |

|---|---|---|

| 1406 | 1473 | 1929 |

Complementar a contribuição para ganhar mais no futuro

Observação: você pode complementar seu recolhimento, para o plano normal, com o objetivo de contar como tempo efetivo no INSS e ter melhores aposentadorias.

Isso poderá ser feito por meio do pagamento de novas guias com a alíquota restante para chegar nos 20%.

Inclusive, será possível complementar o recolhimento do facultativo baixa renda para o Plano Simplificado.

Os seguintes códigos deverão ser utilizados:

Complementar do Plano Simplificado para o Plano normal (alíquota de 9%) | Complementar do Plano de facultativo baixa renda para o Plano normal (alíquota de 15%) | Complementar do Plano de facultativo baixa renda para o Plano Simplificado (alíquota de 6%) |

|---|---|---|

| 1686 | 1945 | 1830 |

Pronto, agora você está preparado para realizar suas contribuições.

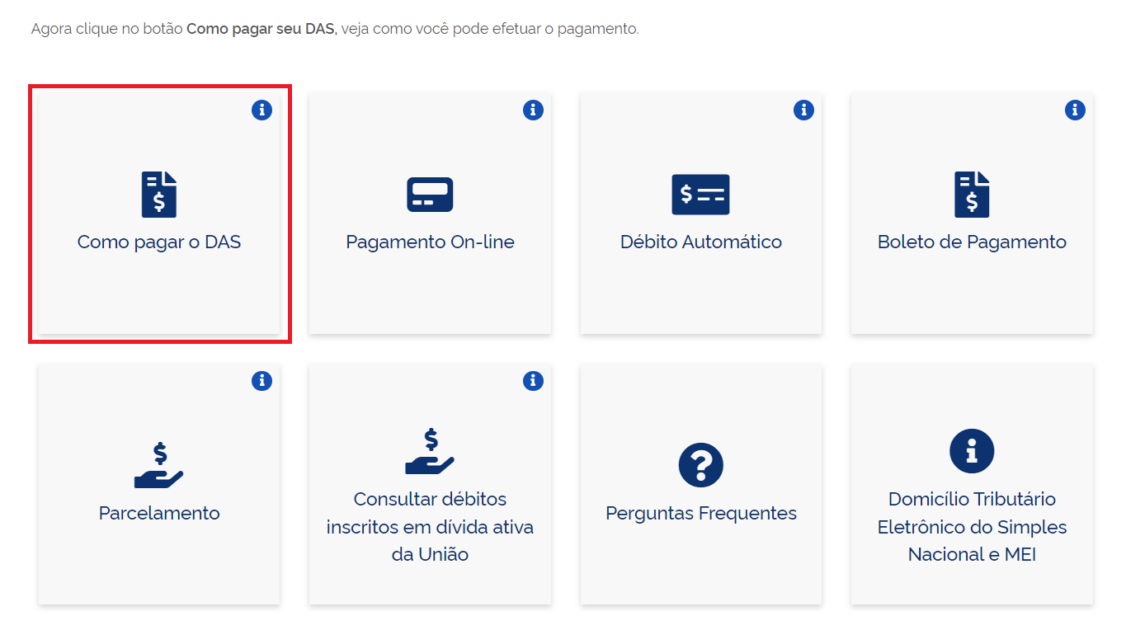

Passo a passo de como pagar a Guia do INSS

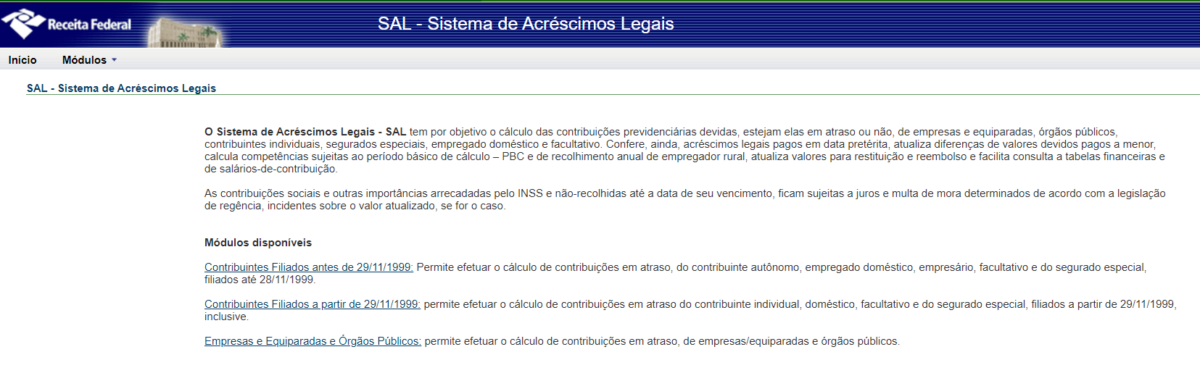

A maneira mais fácil de realizar contribuições é emitir a GPS via Internet.

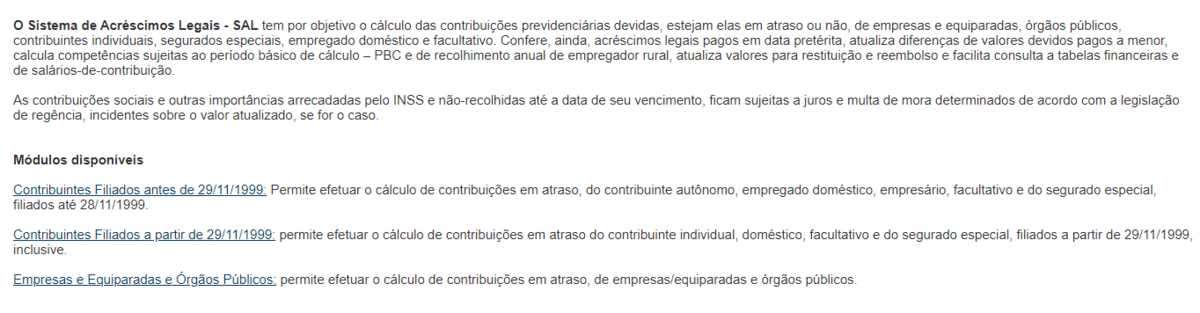

1º passo: entrar no site da Receita Federal de Sistema de Acréscimos Legais (SAL):

Você deverá clicar na opção baseada na data que se filiou ao INSS.

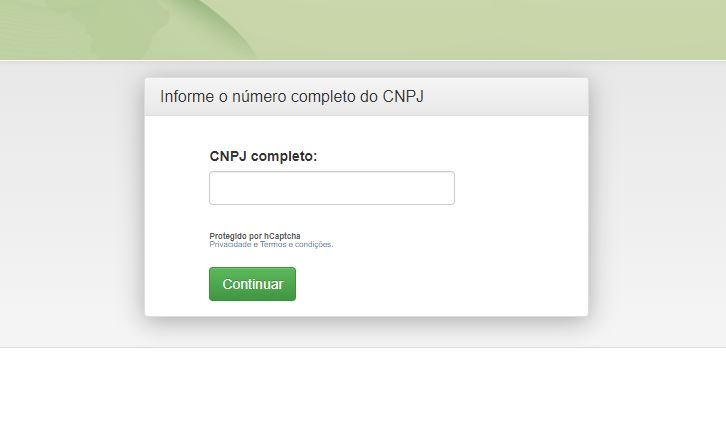

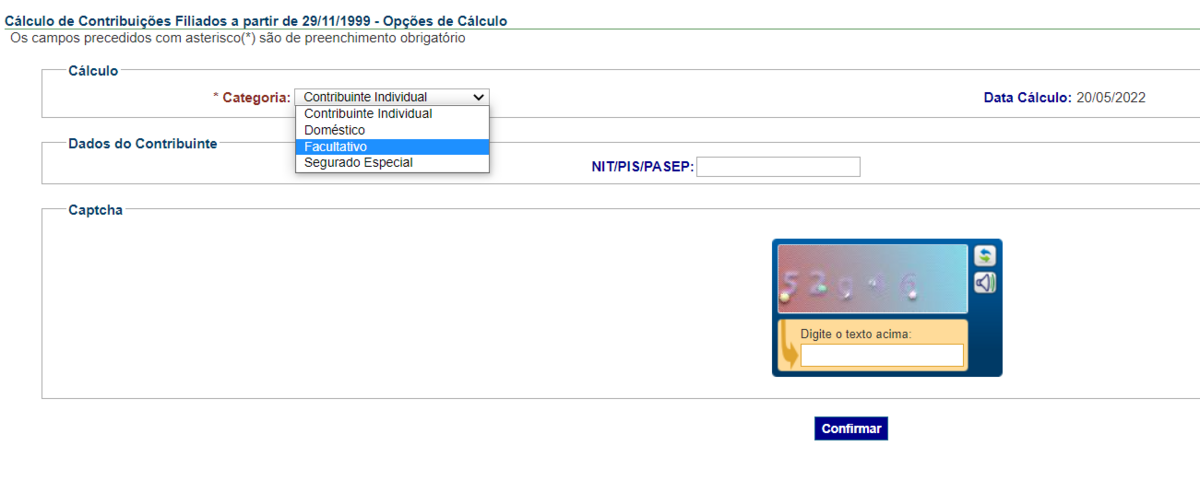

2º passo: agora, você terá que preencher a categoria de segurado e o seu NIT, PIS ou PASEP.

Por fim, bastará digitar o captcha (números/letras) da imagem que for aparecer acima.

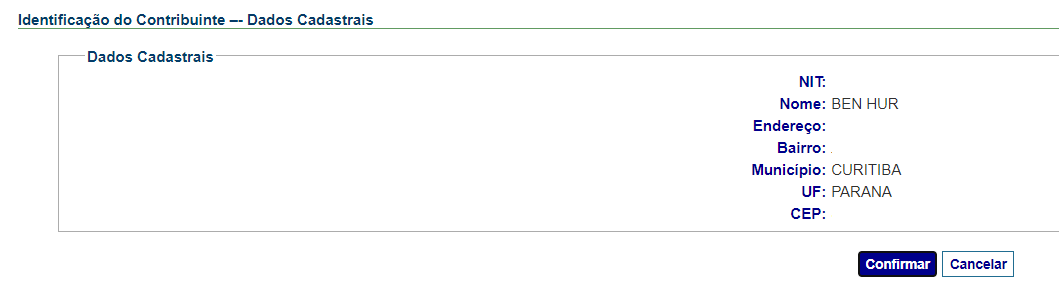

3º passo: as suas informações pessoais serão mostradas.

Se tudo estiver correto, clique em “Confirmar”.

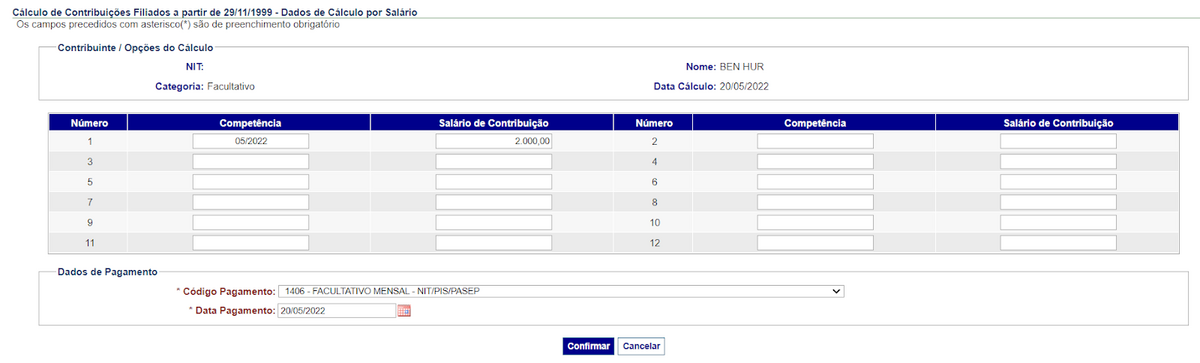

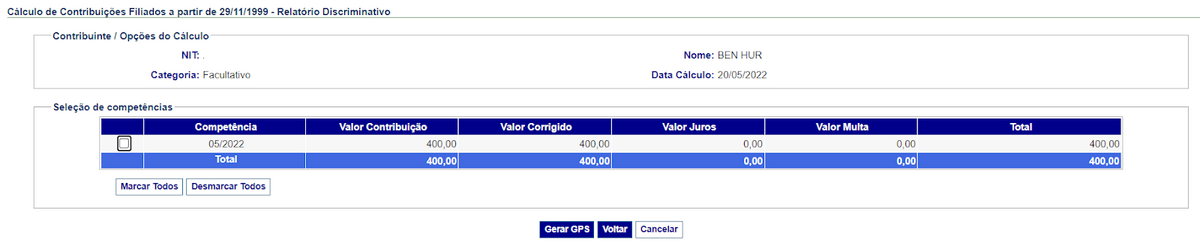

4º passo: agora, escolha a competência (mês) que você irá pagar e o salário de contribuição:

No exemplo acima, deixei um salário de contribuição de R$ 2.000,00 no Plano Normal de contribuição, na competência de maio de 2022.

Fique atento ao código de pagamento, como eu informei antes.

Importante: estou pagando a competência de 05/2022. A data de vencimento da GPS será sempre o dia 15 do mês seguinte ao da competência inserida.

Depois de conferir tudo, clique em “Confirmar”.

5º passo: você chegará em uma tela para confirmar a competência, valor da contribuição e o total da sua GPS.

Caso tudo esteja correto, clique em “Gerar GPS”.

Após isso, será aberta uma tela com o “boleto” que deverá ser pago em instituições bancárias (pode até ser pelo aplicativo do seu banco, no celular ) ou nas Casas Lotéricas.

Pronto!

Após realizar o pagamento, você já estará contribuindo para o INSS!

Carnês de contribuição | Outro modo de realizar seus recolhimentos

Também existe a possibilidade de você comprar aqueles carnês de contribuição laranjas, vendidos em bancas de jornais e papelarias.

Bastará preencher as informações e pagar o valor em instituições bancárias ou lotéricas.

5. Vantagens de contribuir como estagiário

Agora que você descobriu que pode realizar contribuições ao INSS, na condição de segurado facultativo, vou te falar sobre os benefícios de recolher à Previdência.

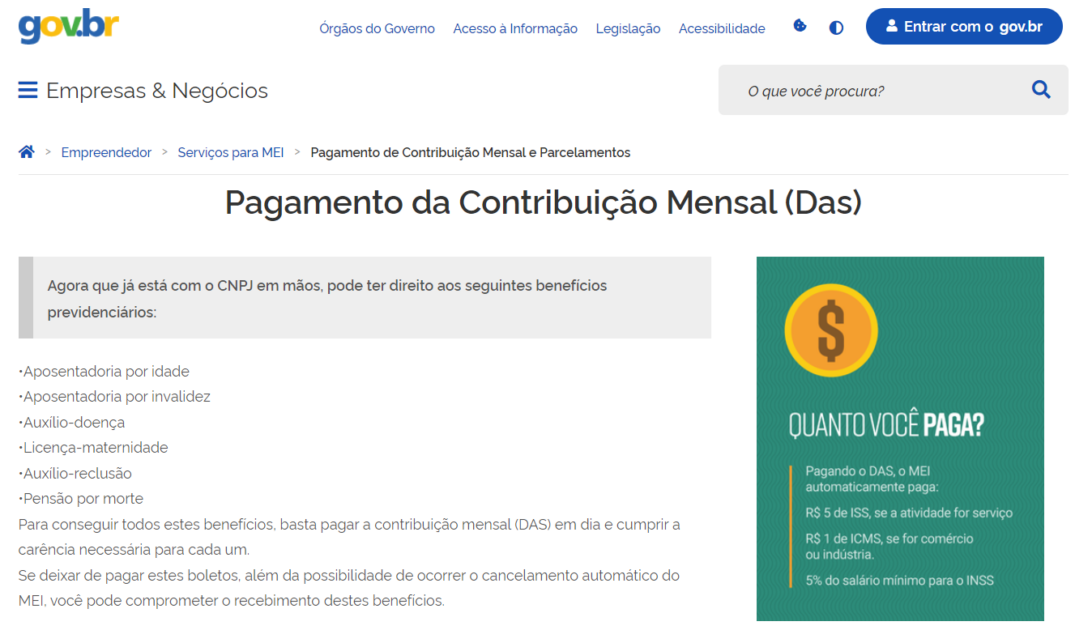

Quando você se torna um facultativo, passa a ter direito a vários benefícios do INSS.

Tais como:

- aposentadorias;

- benefícios por incapacidade;

- pensão por morte para os dependentes;

- salário-maternidade;

- entre outros.

Sabe por quê? Porque quando você faz recolhimentos ao INSS, começa a somar tempo de contribuição.

A maioria dos segurados facultativos do Brasil são os desempregados e estudantes/estagiários.

Essas pessoas não desejam uma aposentadoria tardia ou que ela demore mais do que o planejado.

Então, vou dar o exemplo da Marcela.

Exemplo da Marcela

Marcela começou a estudar em uma faculdade de administração e, com a vigência da Reforma da Previdência, ficou preocupada que poderia se aposentar com uma idade muito avançada.

Ela fez estágio em quase todos os seus 5 anos de estudo.

Desde o início, Marcela já tinha se inscrito no INSS e, parte do que ela recebia no estágio, dedicava à Previdência Social.

Sabe o resultado disso?

Lá no futuro, quando ela começar a trabalhar como administradora, ela terá 5 anos para serem utilizados como tempo de contribuição.

Ah, e durante seus estudos, Marcela sofreu um acidente, a deixando incapacitada durante 30 dias.

Como estava contribuindo para o INSS, ela solicitou o Auxílio-Doença (atual Auxílio por Incapacidade Temporária) e ficou recebendo o benefício durante o tempo em que não conseguia estagiar.

Tudo isso é uma mão na roda, né?

Queria eu saber tantas informações quando comecei a estagiar no primeiro ano de faculdade. Hehe.

Só de ver alguns anos a mais de contribuição, já ficaria feliz e poderia ter uma aposentadoria antes do planejado.

Enfim…

O ideal é que você coloque na ponta do lápis. Faça uma análise do quanto poderá contribuir para a Previdência.

Como já fui estagiário, sei que esses estudantes podem não ganhar tão bem assim.

Portanto, veja o quanto você poderá utilizar da sua bolsa de estágio para fazer os devidos recolhimentos.

Conclusão

Com a leitura desse conteúdo, você ficou por dentro de como contribuir no período de estágio.

O primeiro passo é se filiar ao INSS. Você deverá prestar atenção para fazer o recolhimento previdenciário em dia e com o código correto.

Além disso, você também viu a diferença entre o estagiário e o aluno aprendiz, que está nos direitos trabalhistas e contribuições previdenciárias.

Por fim, você descobriu os benefícios de contribuir durante o período de estágio. Imagina adiantar a sua aposentadoria? Que maravilha!

Conhece algum estagiário que precisa saber dessas informações de ouro? Então, compartilhe o link desse artigo com ela ou ele.

Você pode ajudar muita gente 🙂

Hoje, eu fico por aqui.

Um abraço! Até a próxima.