Se você está com 53 anos, certamente já se perguntou se pode se aposentar.

Isso porque uma das aposentadorias mais conhecidas, a por idade, exige 62 anos de idade da mulher e 65 do homem.

Acontece, contudo, que a aposentadoria por idade não é a única que existe.

No mundo previdenciário, há um leque de possibilidades – e isso tanto de regras de aposentadoria, principalmente depois da Reforma da Previdência, quanto de requisitos.

Neste artigo, portanto, você vai descobrir quem pode se aposentar com 53 anos de idade, quais são os requisitos exigidos em cada regra e muito mais.

Acompanhe os tópicos a seguir:

Como posso me aposentar com 53 anos?

Com 53 anos de idade, você pode se aposentar se tiver direito adquirido à:

- aposentadoria por tempo de contribuição;

- aposentadoria por pontos; e à

- aposentadoria especial antes da Reforma da Previdência.

| Saiba! A última Reforma da Previdência passou a valer no dia 13/11/2019. |

Da mesma forma, você também pode conseguir se aposentar com 53 anos de idade se tiver direito às regras de transição:

- do pedágio de 50%; e

- por pontos.

Nos próximos tópicos, acompanhe a explicação sobre o que é direito adquirido e entenda quem pode fazer jus a regras de transição.

O que é direito adquirido?

Direito adquirido significa que se você cumpriu os requisitos para ter acesso a determinado benefício não poderá perder esse direito caso haja mudança na legislação.

Um exemplo disso foi quando a Reforma da Previdência entrou em vigor no dia 13/11/2019.

Se você completou todos os requisitos de alguma aposentadoria antes de a Reforma passar a valer, mas deixou para dar entrada no INSS só depois da Reforma, fique tranquilo.

Mesmo assim, você ainda tem a chance de se aposentar pelas regras antigas em 2024, porque seu direito foi adquirido antes das alterações normativas de 13/11/2019.

O que são as regras de transição?

As regras de transição são regras de aposentadoria com requisitos menos rigorosos.

Na previdência, essas regras se aplicam no caso do segurado que já contribuía para o INSS antes de uma mudança na lei, mas que não conseguiu cumprir todos os requisitos necessários antes da alteração da norma.

Agora que você já leu o que significa direito adquirido e o que são as regras de transição, chegou o momento de conhecer os requisitos das regras com as quais pode se aposentar aos 53 anos de idade.

Primeiro, confira as três possibilidades anteriores à Reforma da Previdência (direito adquirido).

Depois, acompanhe as duas regras de transição.

Vamos nessa? Continue fazendo uma boa leitura e lembre-se que, em caso de dúvidas, é importante contar com o auxílio de um advogado previdenciário.

Regras anteriores à Reforma da Previdência (direito adquirido)

Se você está com 53 anos de idade e completou os requisitos de alguma das regras abaixo antes da Reforma da Previdência (13/11/2019), provavelmente tem direito adquirido.

- Aposentadoria por tempo de contribuição;

- Aposentadoria por pontos;

- Aposentadoria especial.

Aposentadoria por tempo de contribuição (antes da Reforma)

A aposentadoria por tempo de contribuição antes da Reforma da Previdência de 13/11/2019 não exige idade, e sim somente tempo de contribuição e carência.

Portanto, se você está com 53 anos atualmente (2024), precisa ter fechado o tempo de contribuição e a carência até 13/11/2019.

Requisitos exigidos da mulher na aposentadoria por tempo de contribuição:

- Tempo: 30 anos de tempo de contribuição;

- Carência: 15 anos/180 meses de carência.

Vamos supor que você seja uma mulher com 53 anos de idade em 2024.

Em 2019, tinha 48 anos de idade. Neste caso, se começou a contribuir aos 18 anos sem nunca parar, somou os 30 anos de contribuição exigidos nesta regra em 2019.

Então, possivelmente conquistou seu direito adquirido à aposentadoria por tempo de contribuição até a data da Reforma.

Requisitos exigidos do homem na aposentadoria por tempo de contribuição:

- Tempo: 35 anos de tempo de contribuição;

- Carência: 15 anos/180 meses de carência.

Agora, contudo, vamos imaginar que você seja um homem com 53 anos de idade em 2024.

Em 2019, também tinha 48 anos de idade.

Nesta hipótese, se começou a contribuir aos 13 anos de idade – o que é viável principalmente para quem trabalhou na roça -, já somou os 35 anos de contribuição exigidos nesta regra em 2019.

Assim como a mulher, é bastante provável que você (homem) também tenha alcançado seu direito adquirido à aposentadoria por tempo de contribuição até a data da Reforma.

Aposentadoria por pontos (antes da Reforma)

Além da aposentadoria por tempo de contribuição, a por pontos antes da Reforma é outra alternativa para que você, com 53 anos de idade, consiga se aposentar.

Enquanto a aposentadoria por tempo de contribuição exige tempo de contribuição e carência, a por pontos antes da Reforma exige esses mesmo requisitos + uma pontuação.

Entenda! A pontuação é a soma da sua idade + seu tempo de contribuição.

Na sequência, confira todos os requisitos da aposentadoria por pontos.

Requisitos exigidos da mulher na aposentadoria por pontos:

- Tempo: 30 anos de tempo de contribuição;

- Carência: 15 anos/180 meses de carência;

- Pontuação: 86 pontos (idade + tempo de contribuição).

Novamente, vamos supor que você seja uma mulher com 53 anos de idade em 2024.

Em 2019, você tinha 48 anos de idade e 30 de contribuição.

Se você somar seus 48 anos de idade mais seus 30 anos de contribuição, completou 78 pontos em 2019, faltando apenas 8 pontos para esta regra.

Nesta hipótese, você só conseguirá se aposentar pela regra dos pontos antes da Reforma se puder aumentar seu tempo de contribuição com um tempo adicional.

Mas tem que ser um tempo adicional exercido antes da Reforma. Pode ser um período de trabalho rural, como aluna-aprendiz, de trabalho no Exterior, entre outras possibilidades.

Vou falar melhor sobre as possibilidades de aumentar um tempo de contribuição mais adiante.

Requisitos exigidos do homem na aposentadoria por pontos:

- Tempo: 35 anos de tempo de contribuição;

- Carência: 15 anos/180 meses de carência;

- Pontuação: 96 pontos (idade + tempo de contribuição).

De novo, vamos supor que você seja um homem com 53 anos de idade em 2024.

Em 2019, você tinha 48 anos de idade e 35 de contribuição.

Se você somar seus 48 anos de idade mais seus 35 anos de contribuição, completou 83 pontos em 2019, faltando o total de 13 pontos para a regra dos pontos antes da Reforma.

Nesta situação, somente conseguirá se aposentar pela regra dos pontos se aumentar seu tempo de contribuição com um período adicional que adiante sua aposentadoria.

| Saiba! O grande diferencial da regra dos pontos antes da Reforma é ela ser uma aposentadoria integral, que não aplica o fator previdenciário. |

Aposentadoria especial (antes da Reforma)

A terceira possibilidade para quem tem direito adquirido é a aposentadoria especial.

Nesta hipótese, você deverá ter trabalhado em uma atividade com exposição a agentes insalubres ou perigosos e/ou sob o risco de morte antes da Reforma da Previdência, por 15, 20 ou 25 anos.

Antes da Reforma (até 13/11/2019), a aposentadoria especial só exigia um tempo mínimo de atividade especial a ser cumprido conforme o risco da atividade, com os mesmos requisitos para mulheres e homens.

Requisitos da aposentadoria especial:

- Idade: sem idade mínima;

- Fator previdenciário: sem fator;

- Atividade de alto risco: 15 anos;

- Atividade de médio risco: 20 anos;

- Atividade de baixo risco: 25 anos.

Neste caso, uma mulher ou homem com 53 anos de idade em 2024, que estava com 48 anos de idade na data da Reforma (13/11/2019), pode se aposentar se:

- Começou a trabalhar aos 33 anos em atividade de alto risco e ficou nessa atividade por 15 anos;

- Começou a trabalhar aos 28 anos em atividade de médio risco e ficou nessa atividade por 20 anos;

- Começou a trabalhar aos 23 anos em atividade de baixo risco e ficou nessa atividade por 25 anos.

Atenção! Para a aposentadoria especial, o tempo de trabalho comum, ou seja, sem exposição a agentes insalubres ou perigosos, não é considerado.

Quais são as regras posteriores à Reforma da Previdência?

Se você está com 53 anos de idade em 2024, e já contribuía para o INSS antes da Reforma, ou seja, antes de 13/11/2019, pode ter direito às seguintes regras de transição:

- Regra de transição do pedágio de 50%;

- Regra de transição da aposentadoria por pontos.

Regra de transição do pedágio de 50%

A regra de transição do pedágio de 50% é a mais próxima da antiga aposentadoria por tempo de contribuição, pois não exige idade mínima.

Então, se você está com 53 anos de idade em 2024, o próximo passo será analisar se preenche os demais requisitos desta regra.

Requisitos exigidos da mulher no pedágio de 50%:

- Idade: não exige idade mínima;

- Tempo: 30 anos de tempo de contribuição;

- Tempo mínimo: pelo menos 28 anos e 1 dia de contribuição na data da Reforma;

- Carência: 15 anos/180 meses de carência;

- Pedágio: pedágio de 50%;

- Observação: menos de 2 anos para se aposentar na data da Reforma (13/11/2019);

Requisitos exigidos do homem no pedágio de 50%:

- Idade: não exige idade mínima;

- Tempo: 35 anos de tempo de contribuição;

- Tempo mínimo: pelo menos 33 anos e 1 dia de contribuição na data da Reforma;

- Carência: 15 anos/180 meses de carência;

- Pedágio: pedágio de 50%;

- Observação: menos de 2 anos para se aposentar na data da Reforma (13/11/2019);

Só que justamente pelo fato de a regra do pedágio de 50% ser a mais próxima da antiga aposentadoria por tempo de contribuição é que ela não serve para todos os segurados.

Caso você não saiba, a regra de transição do pedágio de 50% só pode ser concedida para quem estava a menos de 2 anos de conseguir se aposentar na data da Reforma.

Ou seja, a mulher tinha que estar com pelo menos 28 anos e 1 dia de contribuição até a Reforma (13/11/2019), enquanto o homem com 33 anos e 1 dia de contribuição.

Afinal, o que é o pedágio de 50%?

O pedágio de 50% é um tempo adicional que você precisa contribuir para o INSS.

Suponha, por exemplo, que na data da Reforma faltasse apenas 1 ano de tempo de contribuição para você se aposentar.

O pedágio de 50% de 1 ano equivale a 6 meses, que é a metade de 1 ano.

Agora, imagine que faltassem 2 meses de tempo de contribuição para você se aposentar.

O pedágio de 50% de 2 meses equivale a 1 mês, que é a metade de 2 meses.

Diante dessas suposições acima, não significa que você vai precisar contribuir por mais 1 ano ou por mais 1 mês para o INSS

Na realidade, você deverá terminar de completar o tempo de contribuição exigido para essa regra + o pedágio de 50% (metade) do tempo que faltava.

Regra de transição da aposentadoria por pontos

Além da regra de transição do pedágio de 50%, também há a alternativa de quem está com 53 anos tentar se aposentar pela regra de transição por pontos.

Só que a aposentadoria por pontos ficou um pouco diferente a partir da Reforma. Seu cálculo mudou e não se trata mais de uma aposentadoria integral como era antes.

Inclusive, a pontuação também ficou diferente. Desde a alteração na norma previdenciária, a pontuação se tornou progressiva, aumentando mais um ponto ano após ano.

| Ano | Pontos (mulheres) | Pontos (homens) |

| 2019 | 86 | 96 |

| 2020 | 87 | 97 |

| 2021 | 88 | 98 |

| 2022 | 89 | 99 |

| 2023 | 90 | 100 |

| 2024 | 91 | 101 |

| 2025 | 92 | 102 |

| 2026 | 93 | 103 |

| 2027 | 94 | 104 |

| 2028 | 95 | 105 (limite) |

| 2029 | 96 | 105 |

| 2030 | 97 | 105 |

| 2031 | 98 | 105 |

| 2032 | 99 | 105 |

| 2033 | 100 (limite) | 105 |

| 2034 | 100 | 105 |

| … | 100 | 105 |

Se você analisar a tabela acima, vai descobrir que a mulher precisa somar 91 pontos em 2024, e que o homem deve atingir 101 pontos neste ano.

Lembre-se! A pontuação é a soma da sua idade + seu tempo de contribuição.

Requisitos exigidos da mulher na regra de transição por pontos:

- Idade: não exige idade mínima;

- Tempo: 30 anos de tempo de contribuição;

- Carência: 15 anos/180 meses de carência;

- Pontuação: 91 pontos em 2024.

Requisitos exigidos do homem na regra de transição por pontos:

- Idade: não exige idade mínima;

- Tempo: 35 anos de tempo de contribuição;

- Carência: 15 anos/180 meses de carência;

- Pontuação: 101 pontos.

Para você entender melhor como funciona cada regra, confira alguns exemplos de segurados com 53 anos de idade e diferentes períodos de tempo de contribuição.

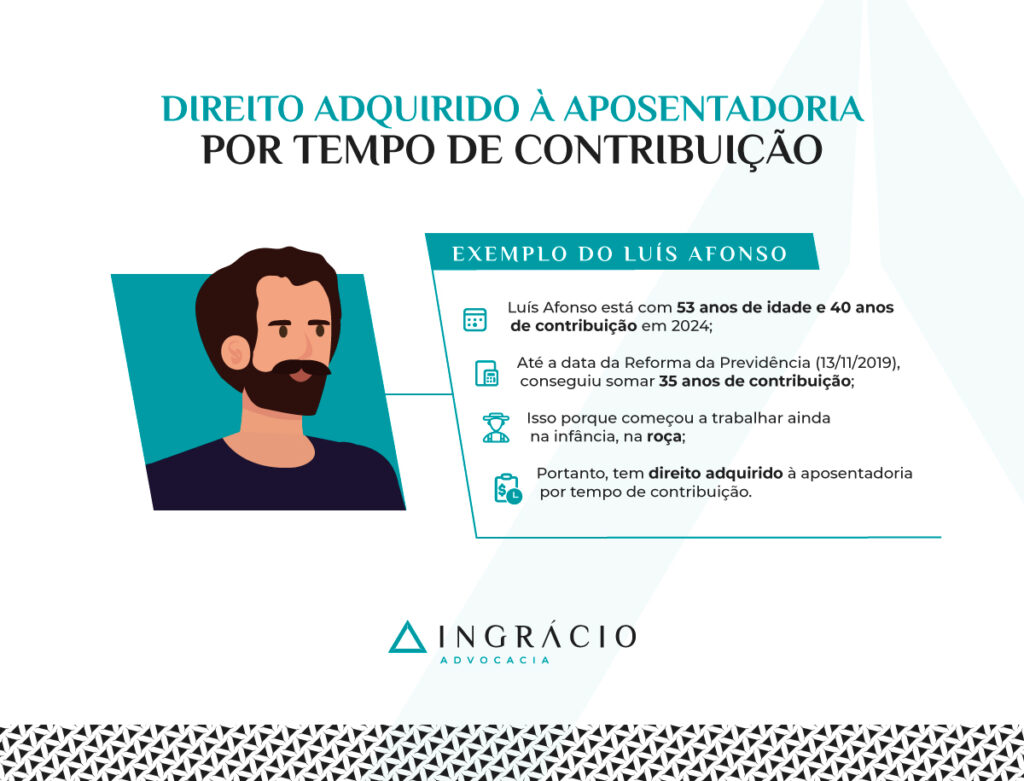

Exemplo do Luís Afonso: 53 anos de idade e 40 anos de contribuição

Imagine o exemplo do segurado Luís Afonso, que completou 53 anos de idade em 2024.

Em 2019, Luís Afonso estava com 48 anos de idade e 35 anos de tempo de contribuição, porque começou a trabalhar aos 13 anos de idade na roça, no início de sua adolescência.

Neste caso, ele tem direito adquirido à aposentadoria por tempo de contribuição.

Mas, caso Luís Afonso tivesse menos tempo de contribuição, por não ter somado ao seu tempo o período de trabalho na roça, mesmo assim, ele poderia aumentar seu tempo de contribuição, trazendo o período trabalhado na roça para o seu tempo total.

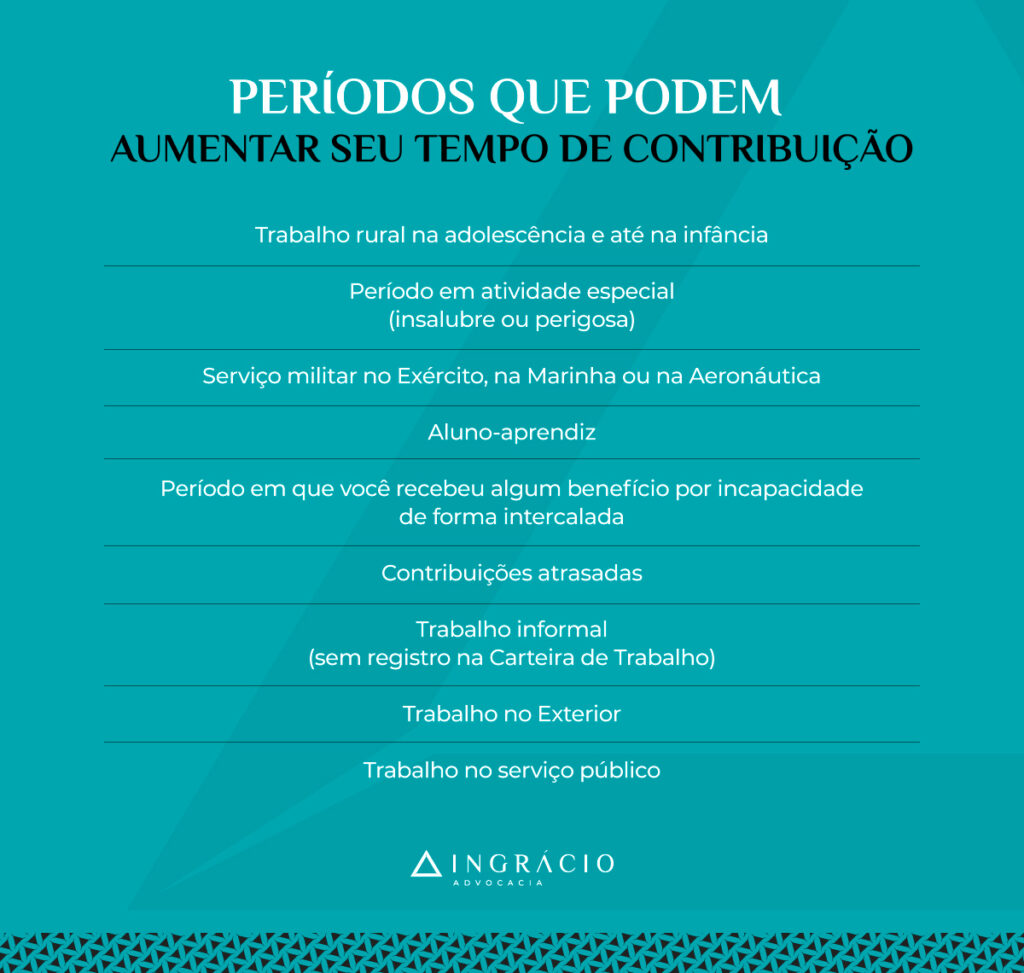

Importante! Além de períodos trabalhados na roça, outros períodos igualmente podem ajudar a aumentar seu tempo de contribuição.

Períodos que podem aumentar seu tempo de contribuição

Portanto, existe a chance de Luís Afonso se aposentar com 53 anos de idade em 2024.

Aliás, é importante você saber que, aqui na Ingrácio, já atendemos clientes que conseguiram se aposentar porque tinham direito adquirido à aposentadoria por tempo de contribuição com 53 anos de idade.

Resumo da situação de Luís Afonso

| Regra | Consegue se aposentar? |

| Regra de transição do pedágio de 50% | Sim! Como Luís Afonso já tinha 35 anos de contribuição em 2019, ele pode ter direito a essa regra e a outras regras. |

| Regra de transição da aposentadoria por pontos | Não! Mesmo que Luís Afonso tenha continuado a contribuir depois da Reforma, ele está com 53 anos de idade e 40 anos de contribuição em 2024, totalizando apenas 93 pontos. |

| Aposentadoria por tempo de contribuição (direito adquirido) | Sim! Luís Afonso já tinha 35 anos de tempo de contribuição na data da Reforma da Previdência (13/11/2019). |

| Aposentadoria especial (direito adquirido) | Não! Luís Afonso não trabalhou em uma atividade especial exposto a agentes insalubres e/ou perigosos. |

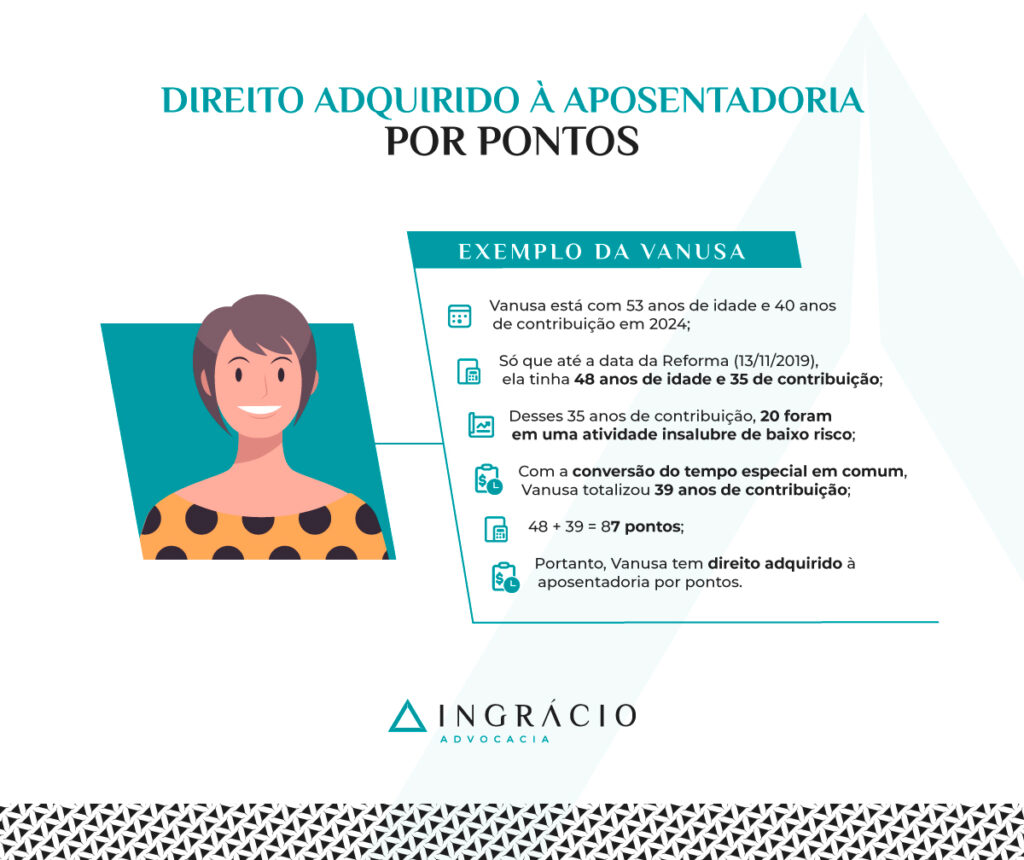

Exemplo da Vanusa: 53 anos de idade e 40 anos de contribuição

Agora, pense no Exemplo da segurada Vanusa. Ela completou 53 anos de idade em 2024.

Em 2019, Vanusa estava com 48 anos de idade e 35 anos de tempo de contribuição, porque também começou a trabalhar muito cedo na roça desde os 13 anos de idade.

Para se aposentar com direito adquirido à aposentadoria por pontos, ela precisaria ter somado 86 pontos até a data da Reforma da Previdência (13/11/2019).

Só que Vanusa somente conseguiu somar 83 pontos (48 + 35) dos 86 exigidos.

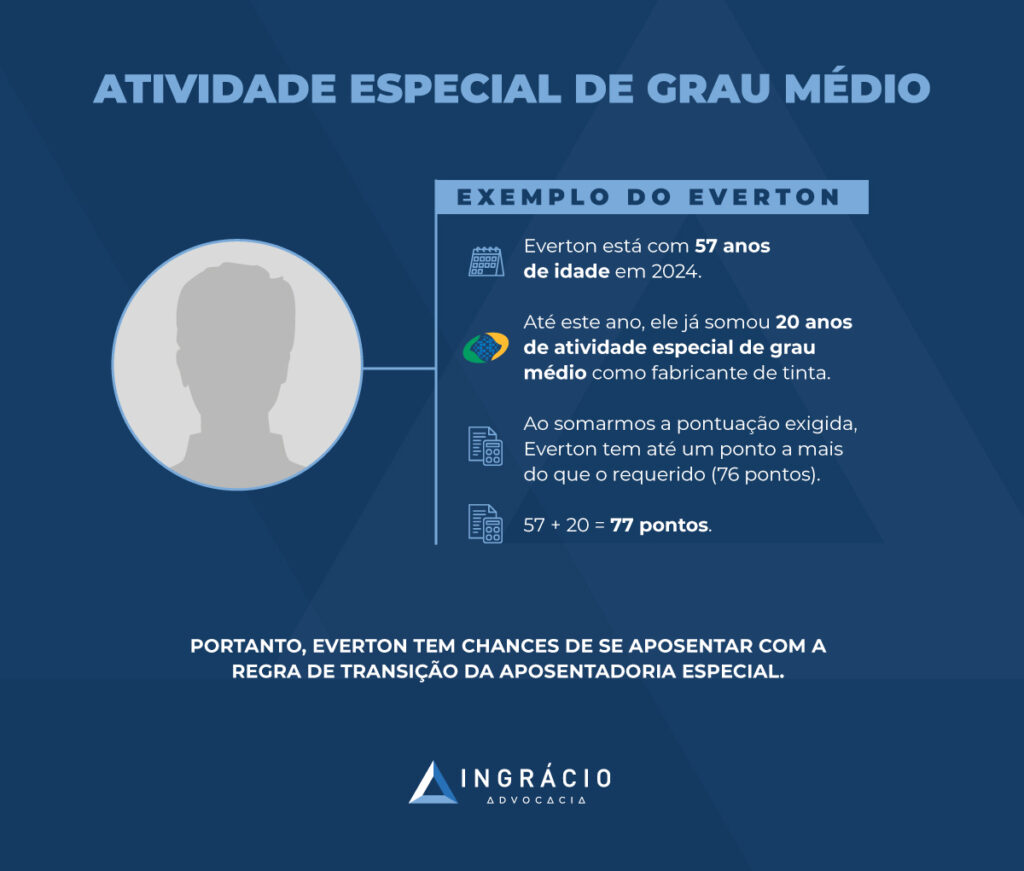

Acontece, entretanto, que desses 35 anos de contribuição, Vanusa trabalhou durante 20 anos em uma atividade insalubre de baixo risco, exposta a agentes biológicos.

Nesta situação, Vanusa poderá converter o tempo especial em comum para aumentar seu tempo de contribuição e, consequentemente, sua pontuação.

Assim, se ela converter os 20 anos (dos 35) que foram em uma atividade especial de baixo risco, esses 20 anos se transformarão em 24 anos.

- 20 x 1,2 (fator multiplicador) = 24 anos de contribuição.

| Tipo de atividade especial | Fator multiplicador homem | Fator multiplicador mulher |

| De baixo risco (25 anos de atividade especial) | 1,4 | 1,2 |

| De médio risco (20 anos de atividade especial) | 1,75 | 1,5 |

| De alto risco (15 anos de atividade especial) | 2,33 | 2,0 |

Em vez de ter somente 35 anos de contribuição, agora Vanusa totalizou 39 anos de tempo de contribuição, ou seja:

- 20 anos de tempo especial que foi convertido e se tornou 24 anos;

- 15 anos restantes (dos 35);

- 24 + 15 = 39 anos de contribuição.

A pontuação dela será de 87 pontos:

- 48 anos de idade (em 2019) + 39 anos de contribuição = 87 pontos.

Vanusa tem direito adquirido à aposentadoria por pontos e poderá se aposentar ao 53 anos de idade em 2024.

Resumo da situação de Vanusa

| Regra | Consegue se aposentar? |

| Regra de transição do pedágio de 50% | Sim, mas não seria a regra com melhor cálculo! Como Vanusa completou 35 anos de contribuição em 2019, ela pode ter direito a outras regras. |

| Regra de transição da aposentadoria por pontos | Sim! Se ela continuou contribuindo após a Reforma, é provável que já tenha 92 pontos e consiga se aposentar pela regra de transição por pontos em 2024. |

| Aposentadoria por tempo de contribuição (direito adquirido) | Sim! Vanusa tinha mais de 30 anos de tempo de contribuição na data da Reforma da Previdência (13/11/2019). |

| Aposentadoria por pontos (direito adquirido) | Sim! Se Vanusa converteu seu tempo especial em comum, ela tem até mais do que os 86 pontos necessários para fazer jus ao direito adquirido à aposentadoria por pontos. |

| Aposentadoria especial (direito adquirido) | Sim! Se Vanusa conseguir comprovar que trabalhou por 20 anos em uma atividade especial de médio risco, e não de baixo risco, exposta a agentes biológicos. |

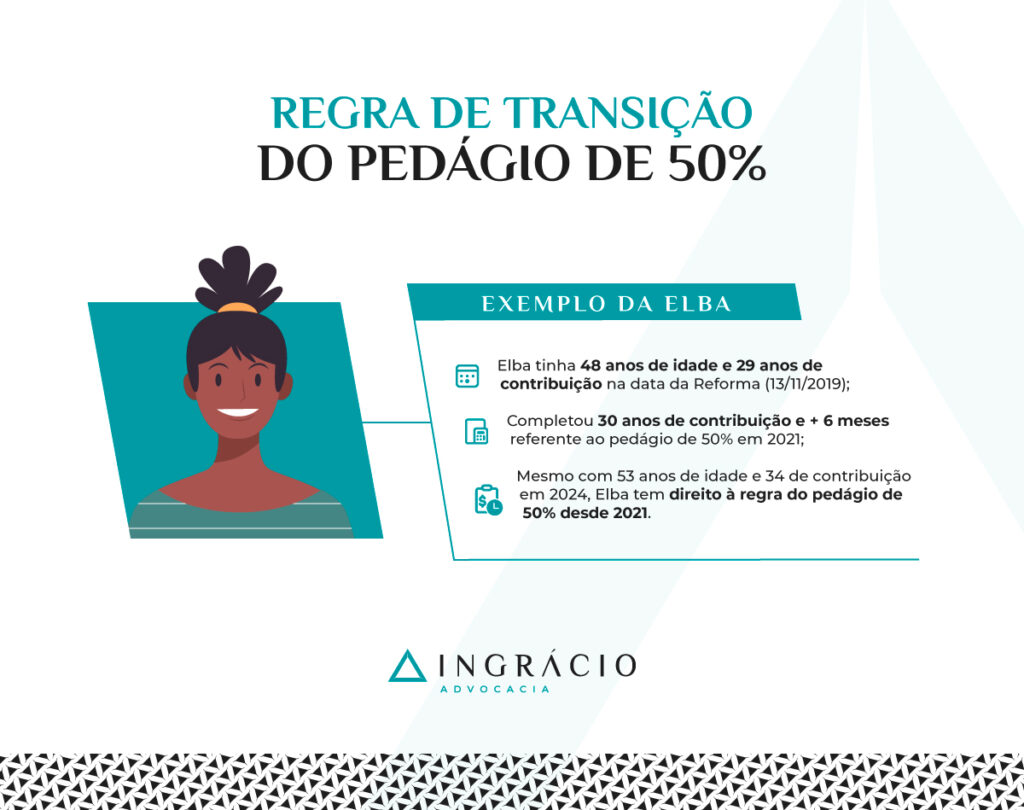

Exemplo da Elba: 53 anos de idade e 34 anos de contribuição

Na data da Reforma (13/11/2019), a segurada Elba tinha 48 anos de idade, 29 anos de tempo de contribuição e, com isso, estava a menos de 2 anos de atingir 30 anos de contribuição para o INSS.

Elba precisava contribuir por mais 1 ano para fechar o tempo requerido.

Como ela continuou trabalhando normalmente após a Reforma da Previdência, completou 30 anos de contribuição em 2020.

Em 2024, já com 53 anos de idade e 34 anos de contribuição, Elba resolveu buscar auxílio jurídico com um advogado especialista em direito previdenciário.

Depois de solicitar um planejamento previdenciário, Elba descobriu seu direito à regra de transição do pedágio de 50% desde a metade de 2021.

Com 29 anos de contribuição em 2019, a segurada atingiu 30 anos de contribuição em 2020 e, além disso, mais 6 meses de contribuição na metade de 2021, referente ao pedágio de 50% do tempo que faltava para se aposentar em 2019.

- 2019: 29 anos de contribuição;

- 2020: 30 anos de contribuição;

- Metade de 2021: 30 anos e 6 meses de contribuição;

- 2021: 31 anos de contribuição;

- 2022: 32 anos de contribuição;

- 2023: 33 anos de contribuição;

- 2024: 34 anos de contribuição.

Atenção! O pedágio de 50% é o cumprimento da metade do tempo de contribuição que faltava para você se aposentar na data da Reforma da Previdência (13/11/2019).

Portanto, Elba tem direito à regra de transição do pedágio de 50% desde 2021.

Aliás, vale ressaltar que ainda que os requisitos tenham sido preenchidos em uma data anterior, os efeitos financeiros somente serão contados a partir do protocolo do requerimento administrativo.

| Importante! A regra do pedágio de 50% aplica o fator previdenciário – o vilão das aposentadorias – e pode acabar diminuindo o valor do seu benefício se você for jovem. |

Resumo da situação de Elba

| Regra | Consegue se aposentar? |

| Regra de transição do pedágio de 50% | Sim! Faltava 1 ano para Elba se aposentar na data da Reforma e, além disso, ela completou 30 anos e 6 meses de contribuição referente ao pedágio de 50% na metade 2021. |

| Regra de transição da aposentadoria por pontos | Não! Com 53 anos de idade e 34 de contribuição em 2024, Elba tem 87 pontos. Essa regra só será possível se ela conseguir um tempo adicional para atingir 91 pontos. |

| Aposentadoria por tempo de contribuição (direito adquirido) | Não! Até a data da Reforma da Previdência (13/11/2019), Elba só tinha 29 anos de tempo de contribuição. E essa regra exige 30 anos de contribuição. |

| Aposentadoria por pontos (direito adquirido) | Não! Até a data da Reforma da Previdência (13/11/2019), Elba só tinha 77 pontos (48 anos de idade + 29 anos de contribuição). E essa regra exige 86 pontos da mulher. |

| Aposentadoria especial (direito adquirido) | Não! Pois Elba não trabalhou em uma atividade especial com exposição a agentes insalubres e/ou perigosos. |

Exemplo da Salete: 53 anos de idade e 38 anos de contribuição

Imagine que a segurada Salete esteja com 53 anos de idade em 2024.

Como ela já tinha 33 anos de contribuição em 2019, pode se aposentar pela regra antiga da aposentadoria por tempo de contribuição (direito adquirido).

Além dessa, outra opção é a regra de transição da aposentadoria por pontos, que exige 91 pontos das mulheres em 2024.

Para conseguir somar os 91 pontos, Salete vai precisar ter, pelo menos, 38 anos de tempo de contribuição, que, por sorte, é exatamente o tempo de contribuição que ela já possui.

Pontuação: 53 anos (idade) + 38 anos (tempo de contribuição) = 91 pontos.

Ou seja, todas essas informações dão a entender que Salete deve ter começado a contribuir com 15 anos de idade, o que é completamente viável.

Resumo da situação da segurada Salete

| Regra | Consegue se aposentar? |

| Regra de transição do pedágio de 50% | Sim! Como Salete estava com 33 anos de contribuição na data da Reforma, é provável que ela se enquadre nesta regra, mas não necessariamente com um valor vantajoso. |

| Regra de transição da aposentadoria por pontos | Sim! Salete consegue se aposentar com 53 anos de idade e 38 de contribuição em 2024, porque soma 91 pontos (53 + 38 = 91 pontos). |

| Aposentadoria por tempo de contribuição (direito adquirido) | Sim! Porque Salete já tinha 33 anos de tempo de contribuição quando a Reforma da Previdência passou a valer (13/11/2019). |

| Aposentadoria por pontos (direito adquirido) | Não! Como Salete tinha 48 anos de idade e 33 anos de contribuição na data da Reforma (13/11/2019), só somou 81 pontos, e não os 86 exigidos. |

| Aposentadoria especial (direito adquirido) | Não! Salete não trabalhou em uma atividade especial exposta à insalubridade e/ou à periculosidade. |

Como saber qual regra é mais vantajosa?

Para determinar qual regra é mais vantajosa, faça um planejamento previdenciário com um advogado especialista em direito previdenciário e aposentadorias.

Se você está com 53 anos de idade e deseja se aposentar, o ideal é planejar sua situação previdenciária com a ajuda de um profissional.

Quando se trata do direito adquirido às regras anteriores à Reforma, seja para a aposentadoria por tempo de contribuição ou por pontos, é necessário verificar se os requisitos foram alcançados até 13/11/2019.

Caso contrário, pode ser possível aderir às regras de transição.

Como sempre enfatizo aos clientes aqui da Ingrácio, as decisões previdenciárias que você toma afetam diretamente sua aposentadoria.

Portanto, seu histórico contributivo precisa ser analisado de forma detalhada.

Vale a pena se aposentar com 53 anos de idade?

Depende! Se for pela aposentadoria por tempo de contribuição ou pela regra de transição do pedágio de 50%, será necessário realizar uma análise minuciosa do seu caso.

Porque, provavelmente, você passará pelo fator previdenciário e sofrerá uma redução significativa na sua aposentadoria.

Todos os aspectos devem ser considerados.

Por outro lado, se a opção for pela aposentadoria por pontos antes da Reforma da Previdência, você não enfrentará perdas ou reduções.

Só não será possível incluir no cálculo da sua aposentadoria por pontos as contribuições feitas após a Reforma.

O valor não considerado na sua aposentadoria será destinado ao sistema previdenciário brasileiro, pois temos um sistema previdenciário solidário no Brasil.

Portanto, mesmo que suas próprias contribuições não retornem direto para você, elas serão destinadas ao INSS para auxiliar no pagamento das aposentadorias atuais.

Por fim, a regra de transição da aposentadoria por pontos, além de não ser integral, dependerá bastante do seu tempo de contribuição.

Qual é a forma ideal de entender como se aposentar com 53 anos de idade?

A forma ideal de entender como se aposentar com 53 anos de idade é por meio de um planejamento previdenciário feito por um advogado especialista.

Simplesmente, um planejamento previdenciário ajudará você a entender:

- Qual regra de aposentadoria tem direito;

- O valor que irá receber de benefício;

- Se pode aguardar para fechar os requisitos para uma regra melhor;

- Se vale a pena aumentar suas contribuições.

Por todas essas razões, um planejamento realmente pode transformar sua situação e de todas as pessoas de sua família que dependem de você.

Perguntas frequentes sobre se aposentar com 53 anos de idade

Confira as respostas de algumas perguntas frequentes sobre se aposentar com 53 anos de idade.

Qual é a idade mínima para se aposentar?

Depende! Dentre as regras gerais, a idade mínima para se aposentar é pelo pedágio de 100%. Essa regra exige 57 anos de idade da mulher e 60 do homem.

Qual a idade para se aposentar em 2024?

Depende! A idade para se aposentar em 2024 varia conforme cada regra.

Quem tem 53 anos e 30 de contribuição pode se aposentar?

Sim! A mulher que tem 53 anos de idade em 2024, mas que até a data da Reforma (13/11/2019) somou 30 anos de contribuição, pode se aposentar por tempo de contribuição (direito adquirido).

É melhor se aposentar por tempo de contribuição ou por idade?

Depende! Para saber se é melhor se aposentar por tempo de contribuição ou por idade, você precisa fazer um planejamento previdenciário do seu caso específico.

Conclusão

Neste artigo, você descobriu que uma pessoa com 53 anos de idade em 2024 pode ter direito a quatro regras de aposentadoria, sendo três de direito adquirido e duas regras de transição:

- Aposentadoria por tempo de contribuição (direito adquirido);

- Aposentadoria por pontos (direito adquirido);

- Aposentadoria especial (direito adquirido);

- Regra de transição do pedágio de 50%;

- Regra de transição por pontos.

De qualquer modo, por mais que existam essas cinco possibilidades para quem está com 53 anos de idade, você também compreendeu a necessidade de fazer um planejamento.

Por meio de um planejamento previdenciário, feito por um advogado especialista em direito previdenciário, você conseguirá entender o melhor caminho a seguir.

Principalmente, porque cada caso é único e os segurados do INSS têm históricos contributivos diferentes uns dos outros.

Gostou deste conteúdo?

Então, compartilhe este artigo com todos os seus amigos, familiares e conhecidos.

Espero que você tenha aproveitado a leitura.

Abraço! Até a próxima.