A Reforma da Previdência, em vigor desde 13/11/2019, alterou e transformou diversas regras do INSS. Mesmo assim, a maioria das aposentadorias continua exigindo um tempo mínimo de contribuição.

Não à toa, uma das dúvidas mais frequentes dos nossos clientes aqui da Ingrácio é: “Como saber quanto tempo de contribuição eu tenho?”.

O sistema do INSS até disponibiliza uma ferramenta online para você saber seu tempo de contribuição.

No entanto, como esse sistema não é totalmente confiável, é importante entender como consultar seu tempo total de contribuição pelo melhor caminho possível.

Neste artigo, você vai aprender como saber quanto tempo de contribuição já possui até hoje. Para isso, continue a leitura dos tópicos a seguir.

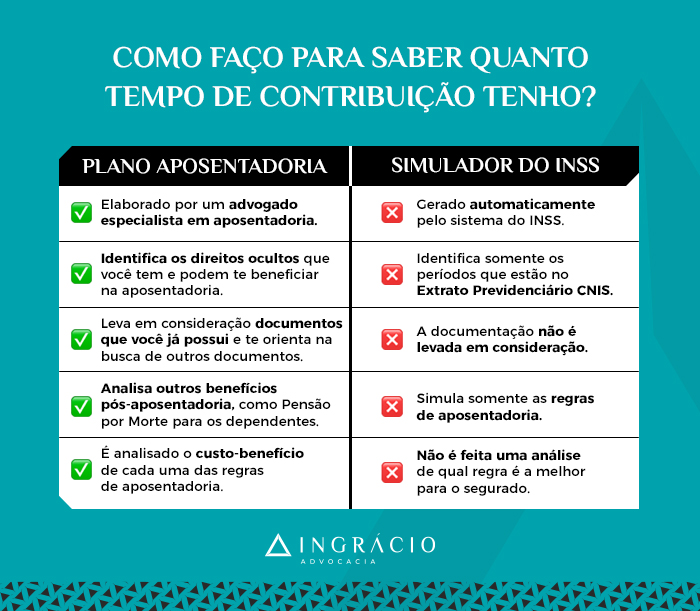

Como faço para saber quanto tempo de contribuição tenho?

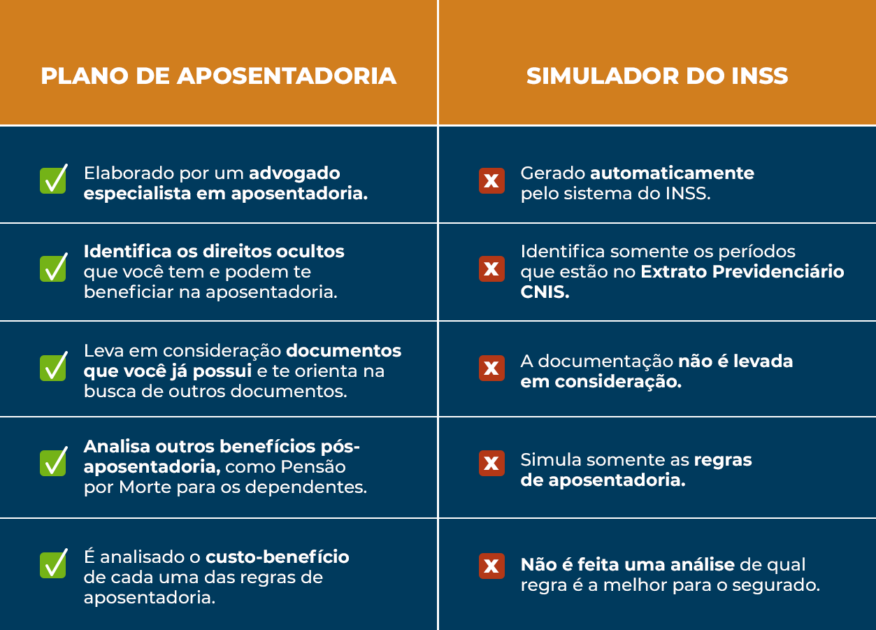

A melhor forma de saber quanto tempo de contribuição você possui é fazendo um plano de aposentadoria, também conhecido como planejamento previdenciário.

Essa é a maneira ideal de compreender seu tempo total de contribuição, pois o sistema online disponibilizado pelo INSS não é completamente confiável.

Enquanto um plano de aposentadoria é elaborado por um advogado preparado e competente, por meio da análise detalhada de todos os seus documentos, o sistema online do INSS utiliza um software desatualizado.

Desde que a Reforma da Previdência entrou em vigor, o Meu INSS (sistema do INSS) sequer foi atualizado com informações importantes.

E se essas informações, que podem fazer parte do seu histórico contributivo, não forem consideradas, elas podem influenciar no cálculo errado do seu tempo de contribuição.

Por que o INSS é descontado do meu salário?

O INSS é descontado do seu salário porque é justamente por conta desses descontos que você acumula tempo de contribuição e garante o direito de receber:

- Aposentadoria;

- Auxílios;

- Pensões; e

- Outros benefícios previdenciários.

Em algum momento, você será amparado financeiramente pela previdência simplesmente por ter contribuído de forma regular. Ou seja, por ter acumulado tempo de contribuição.

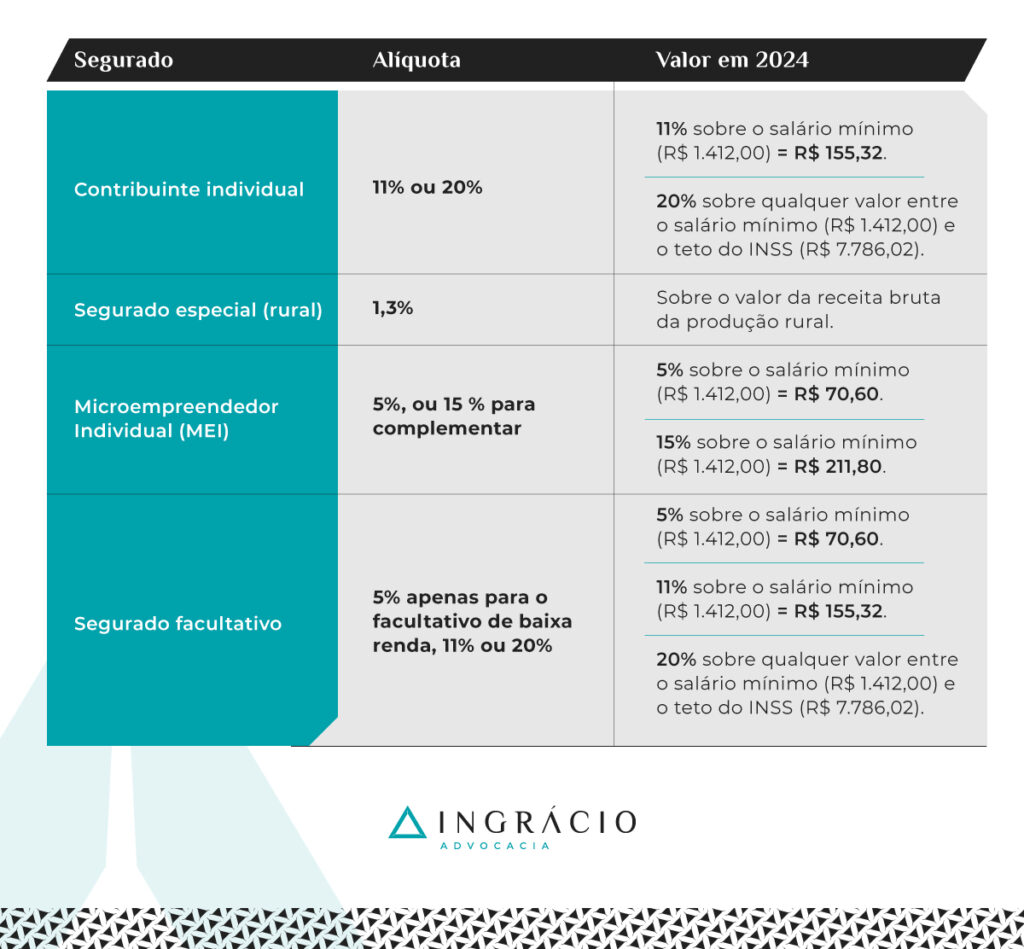

Quem exerce atividade remunerada (segurado obrigatório) é obrigado por lei a pagar o INSS.

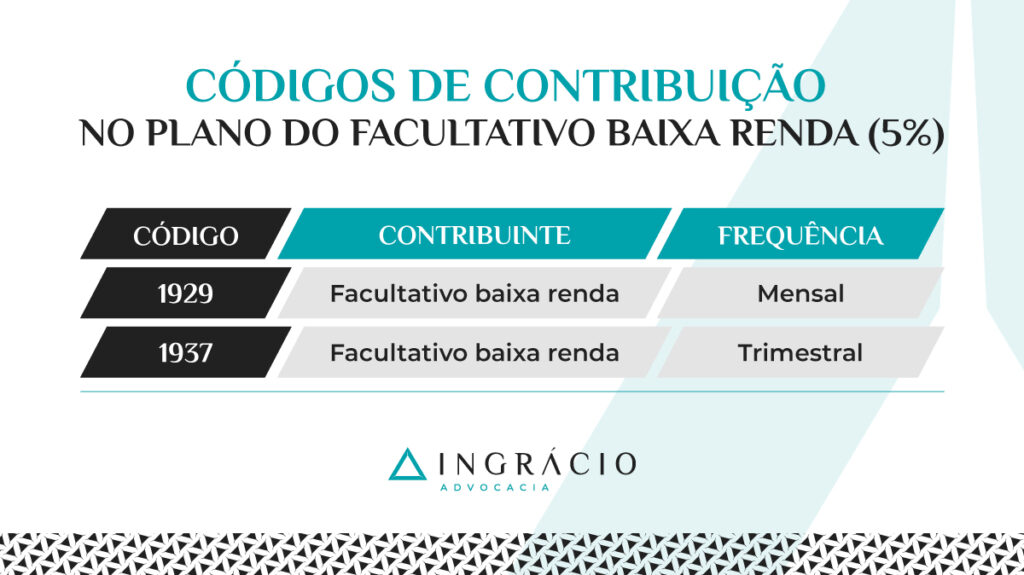

Já quem não exerce atividade remunerada pode optar pagar o INSS como segurado facultativo, utilizando as Guias da Previdência Social (GPS).

Como fazer o cálculo de tempo de contribuição?

A maneira mais segura de calcular seu tempo de contribuição é por meio de um plano de aposentadoria feito por um advogado especialista em direito previdenciário.

Caso você seja empregado CLT (segurado obrigatório), por exemplo, e queira fazer o cálculo do seu tempo de contribuição sem auxílio jurídico, será necessário verificar as datas de cada vínculo empregatício ao longo do seu histórico contributivo.

Você precisará das:

- Datas de admissão: início de cada contrato de trabalho; e

- Datas de saída: término de cada relação empregatícia.

Além disso, não se esqueça de considerar seu tempo de contribuição como segurado facultativo ou em outras modalidades de segurado.

Outro ponto relevante é que nas contribuições feitas:

- Até 13/11/2019: a contagem é data a data; e

- A partir de 14/11/2019: a contagem é com o mês cheio.

Por isso, se você quiser garantir precisão e segurança na sua contagem de tempo, o acompanhamento de um profissional é sempre recomendado.

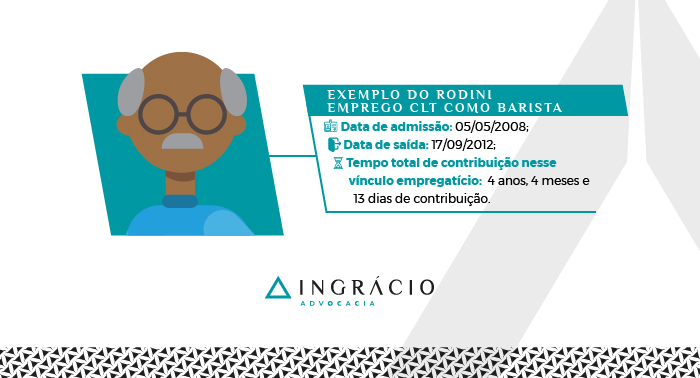

Para facilitar sua compreensão, acompanhe o exemplo do Rodini.

Exemplo do Rodini

Rodini foi admitido como barista (empregado CLT) em uma cafeteria no dia 05/05/2008.

Ele trabalhou nessa cafeteria por pouco mais de quatro anos, até sair do emprego no dia 17/09/2012.

Para calcular o tempo de contribuição exato de Rodini como barista, primeiro, verifique as datas de admissão e de saída:

- Data de admissão: 05/05/2008;

- Data de saída: 17/09/2012.

Em seguida, reproduza o quadro abaixo com essas datas e faça a seguinte subtração:

Na coluna do “Dia”, que resultou em 12 na linha do cálculo, Rodini deve somar +1 para considerar seu primeiro dia de trabalho na cafeteria: 12 + 1 = 13.

Desta forma, se Rodini analisar o resultado de cada cálculo de trás para frente (ano/mês/dia) na tabela acima, considerando o resultado dos dias como 13, encontrará o seguinte tempo de contribuição:

- 4 anos, 4 meses e 13 dias de tempo de contribuição nesse vínculo empregatício como barista em uma cafeteria.

Como a situação de Rodini se trata de contribuições feitas antes de 13/11/2019, ele tem 4 anos, 4 meses e 13 dias de contribuição.

Vale lembrar que, caso fossem contribuições feitas a partir de 14/11/2019, os 13 dias se converteriam em um mês completo, mesmo que Rodini não tenha trabalhado o mês todo.

| Importante! Tanto o período de experiência quanto o de aviso-prévio trabalhado podem ser somados ao tempo de contribuição. |

Existe algum aplicativo confiável para calcular tempo de contribuição?

Sim! O aplicativo mais confiável para calcular tempo de contribuição, recomendado pelo time de profissionais aqui da Ingrácio, é o Cálculo Jurídico.

A melhor parte é que a calculadora do tempo de contribuição do Cálculo Jurídico é gratuita, completamente intuitiva e fácil de manusear. Confira a calculadora abaixo:

Para começar a utilizá-la, clique em “Iniciar”.

Depois, preencha as informações solicitadas para conseguir ver o resultado do seu tempo de contribuição.

Curiosidade! Essa calculadora foi desenvolvida em parceria com o nosso sócio aqui da Ingrácio, o Rafael Beltrão. Ela é utilizada por diversos escritórios de advocacia.

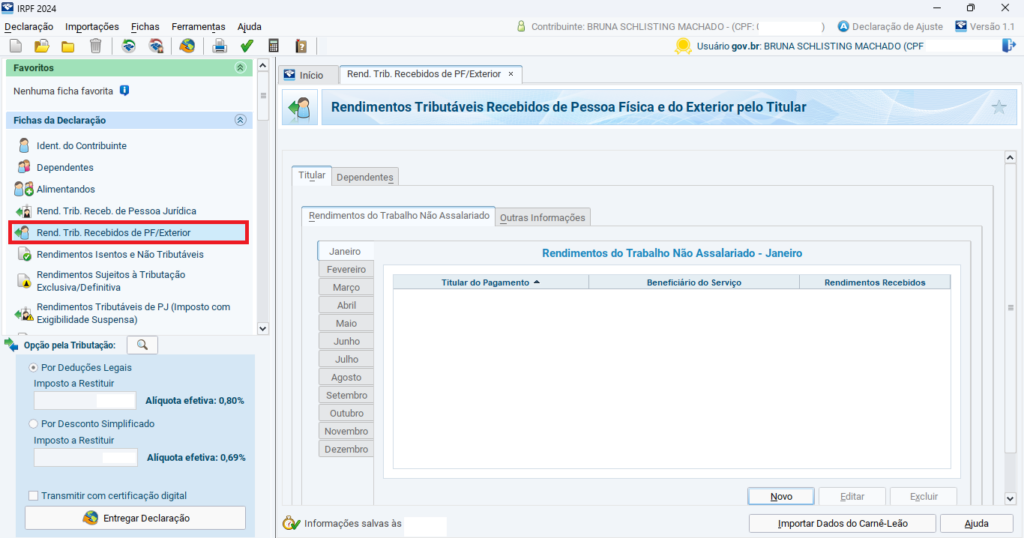

Como consultar tempo de contribuição do INSS?

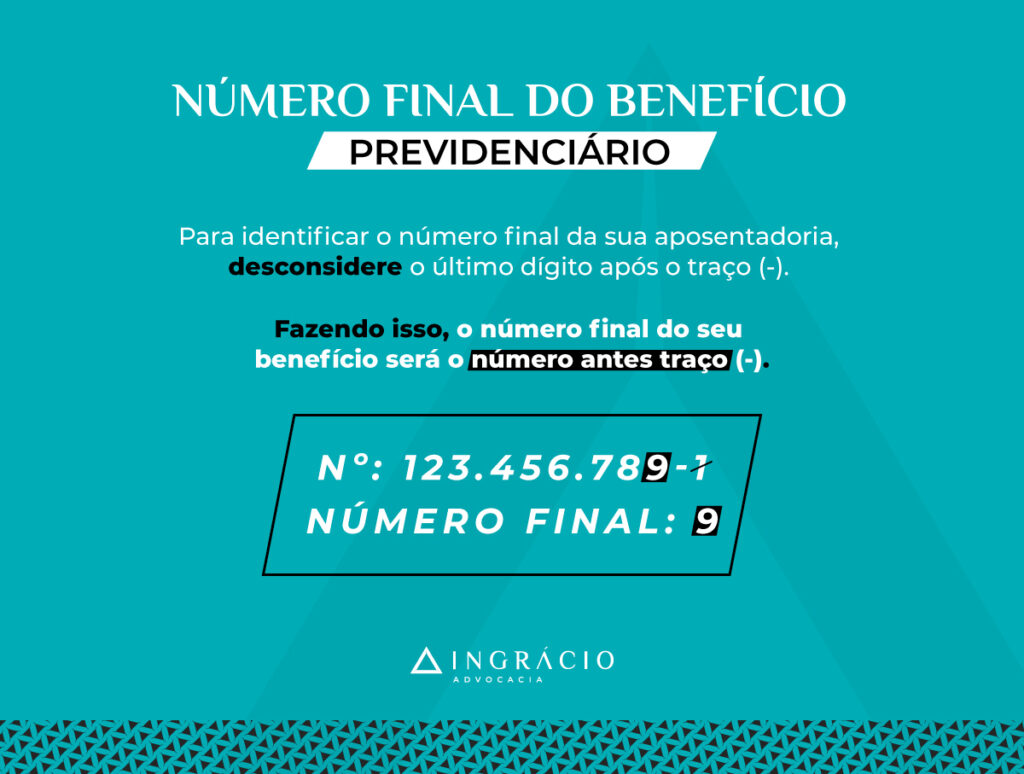

Você pode consultar seu tempo de contribuição do INSS pelo site ou aplicativo Meu INSS, utilizando o serviço Simulador do INSS.

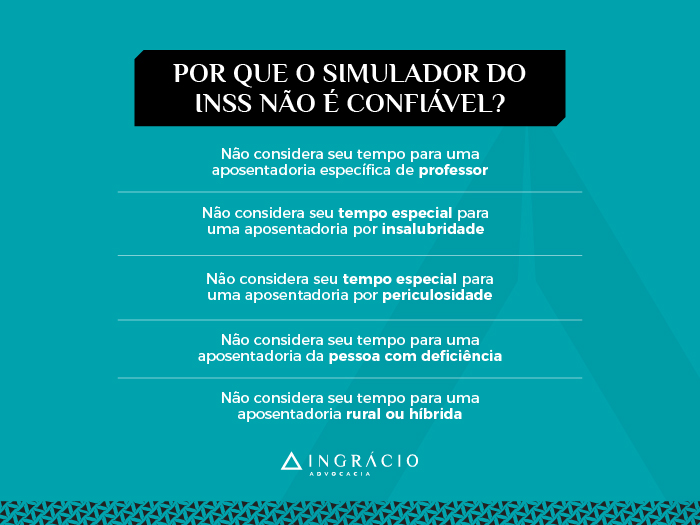

Lembre-se, contudo, que o Simulador do INSS não é totalmente confiável.

Ele não considera diversas informações importantes, podendo calcular seu tempo de contribuição de forma errada.

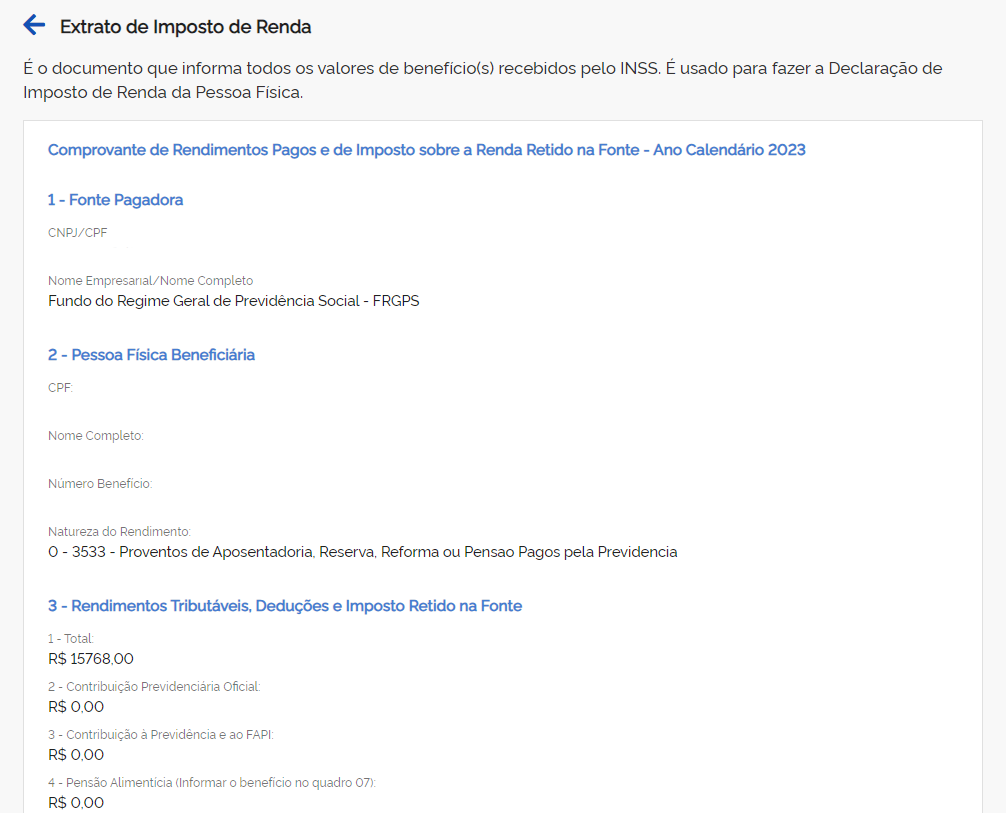

Além disso, o Simulador do INSS utiliza o seu extrato CNIS (Cadastro Nacional de Informações Sociais) como base para o cálculo de tempo de contribuição.

Se houver algum indicador ou pendência no CNIS, o resultado do seu tempo de contribuição poderá sair errado, induzindo você a solicitar uma aposentadoria que sequer tem direito.

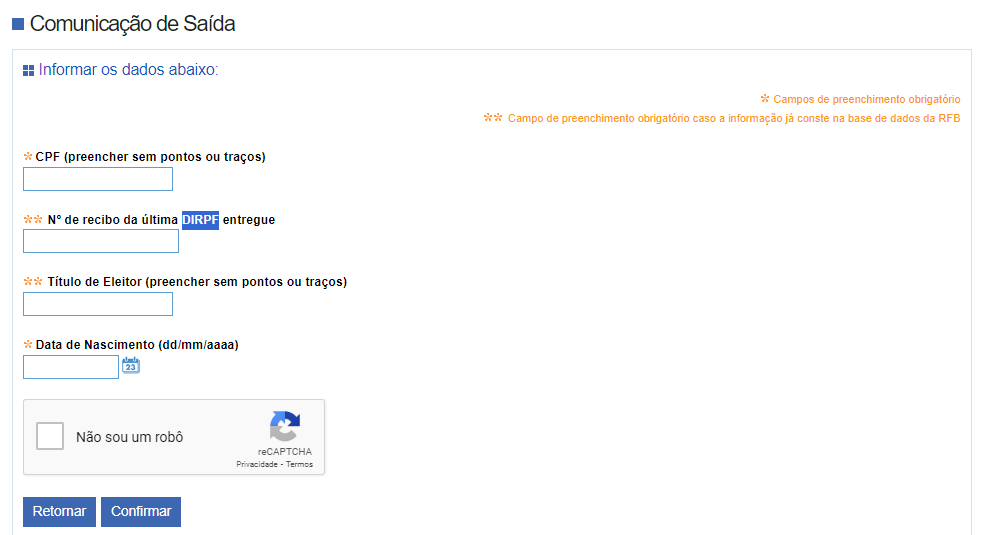

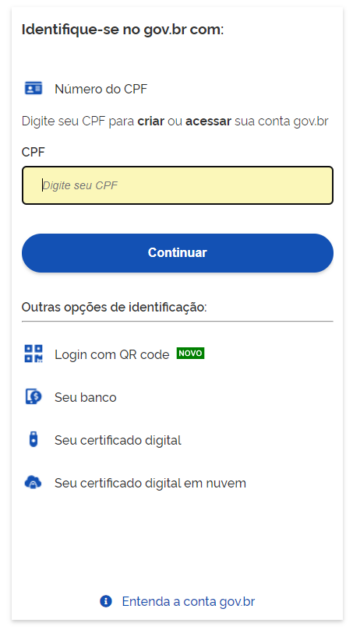

Como consultar tempo de contribuição no INSS pelo CPF?

Para consultar o tempo de contribuição no INSS pelo CPF, basta você acessar a internet e entrar no site ou aplicativo Meu INSS, seja pelo computador ou telefone celular.

Confira o passo a passo abaixo.

Passo 1

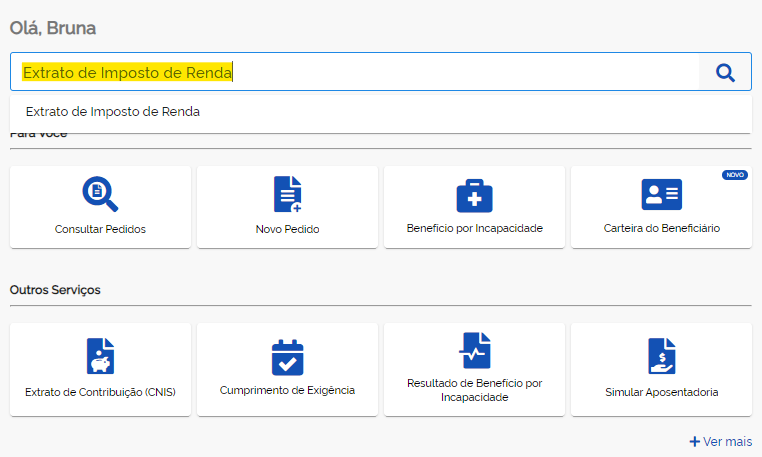

Entre no site ou aplicativo Meu INSS e clique em “Entrar com gov.br”:

Passo 2

Na sequência, abrirá uma nova janela no seu navegador. Digite o número do seu CPF e clique em “Continuar”:

Passo 3

Depois disso, digite a sua senha cadastrada no Meu INSS e clique em “Entrar”.

Passo 4

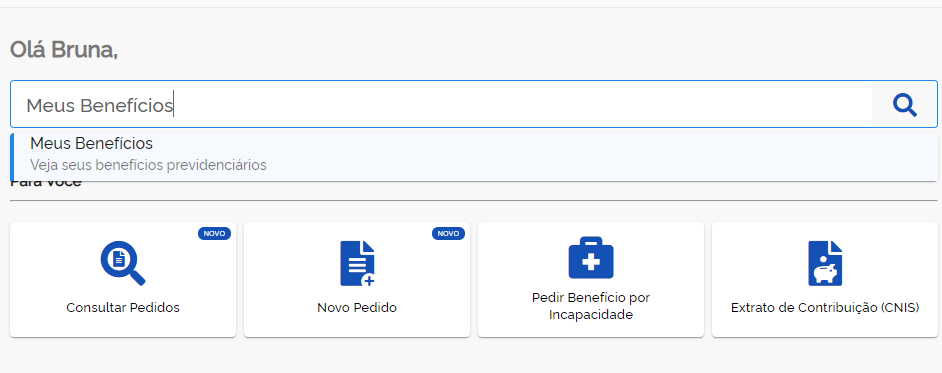

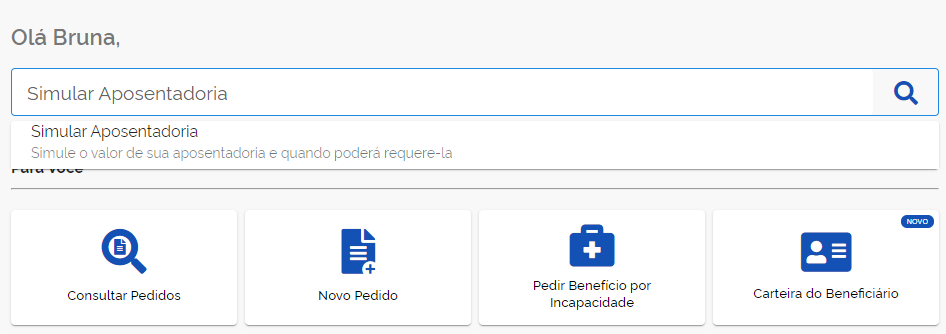

Na barra onde aparece uma lupa, procure por “Simular Aposentadoria”:

Passo 5

Por fim, visualize seu tempo de contribuição em anos e meses:

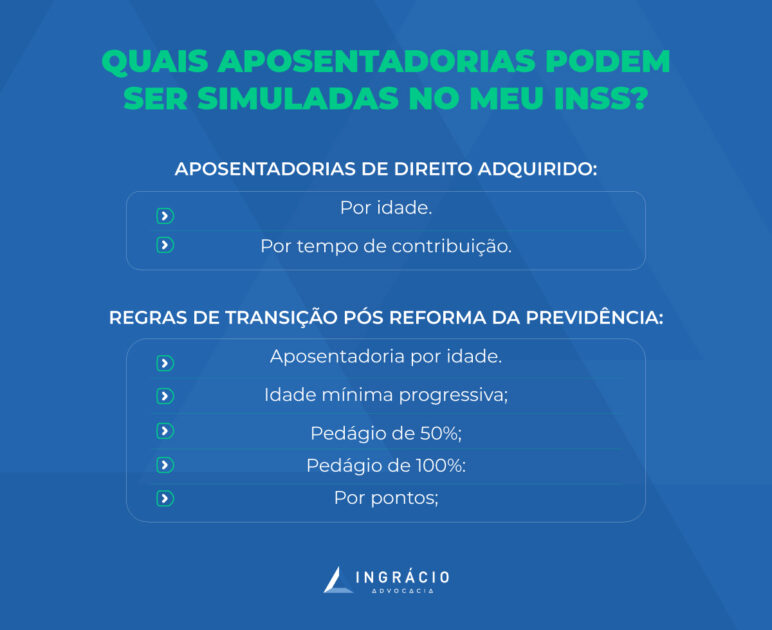

Mas saiba que a simulação do seu tempo de contribuição no INSS apenas informa se você possui tempo suficiente para solicitar:

Lembre-se! Na maioria dos casos, a simulação do tempo de contribuição não é totalmente confiável, porque a ferramenta do INSS funciona de forma automática e considera apenas os dados registrados no sistema.

O próprio site do governo federal sinaliza que essa simulação funciona apenas como uma amostragem, gerando expectativa de direito, e não o seu direito a um benefício em si.

Por conta dessa ineficiência do simulador do INSS, repito: se você quer saber seu tempo de contribuição e se de fato tem direito a algum benefício, faça um plano de aposentadoria com um advogado especialista em direito previdenciário.

Como solicitar CTC (Certidão de Tempo de Contribuição)?

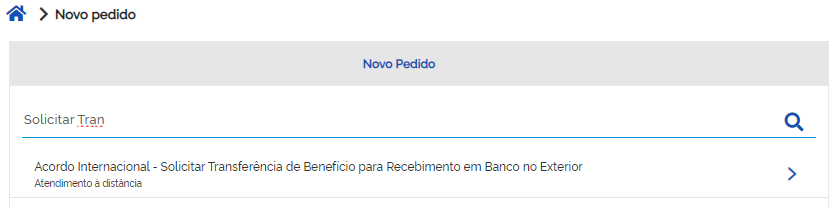

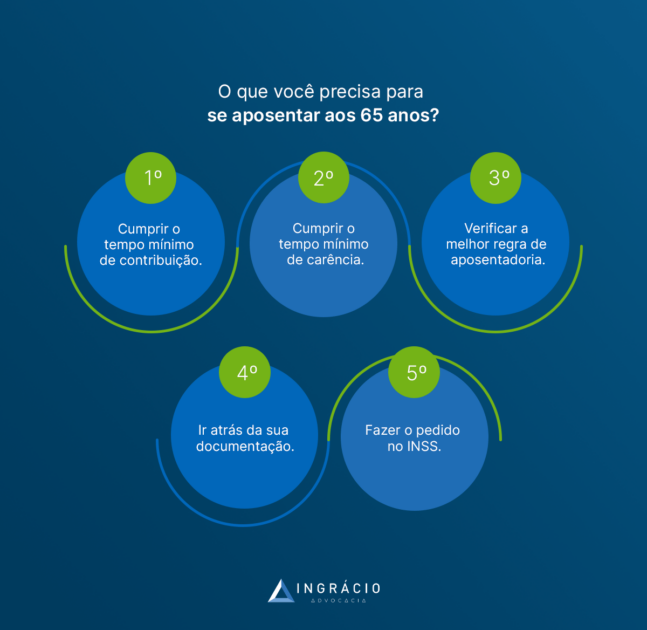

Se você quer aproveitar seu tempo de contribuição de um regime em outro, é importante solicitar a CTC (Certidão de Tempo de Contribuição) no site ou aplicativo Meu INSS.

Faço o seguinte:

- Acesse o site ou aplicativo Meu INSS;

- Clique em “Entrar com gov.br”;

- Digite o número do seu CPF e clique em “Continuar”;

- Digite a sua senha cadastrada e clique em “Entrar”;

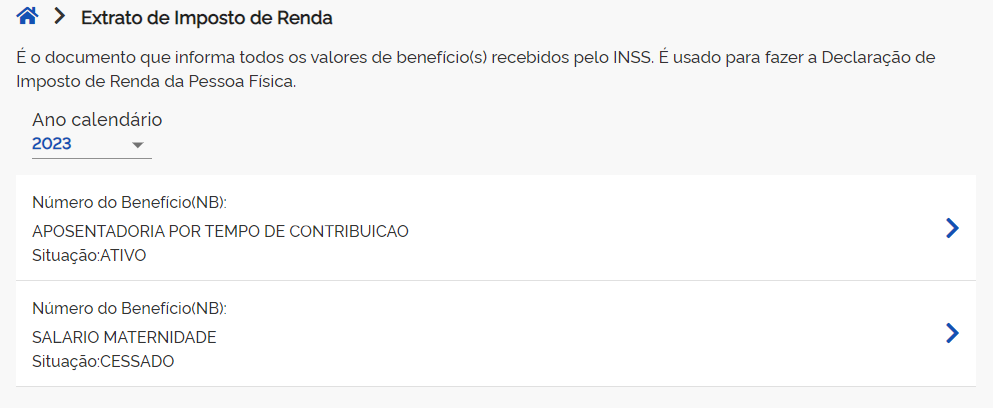

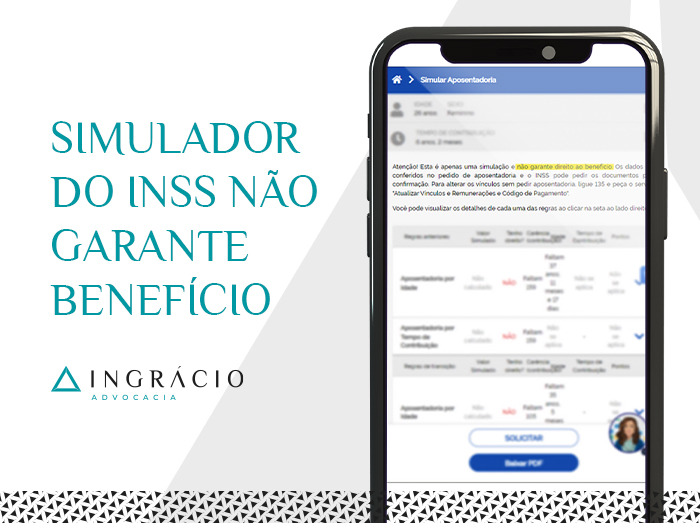

- Procure por “Certidão de Tempo de Contribuição” na barra onde aparece uma lupa:

- Leia as informações e clique no botão “Solicitar CTC”;

- Por fim, siga os demais passos exigidos pelo Meu INSS.

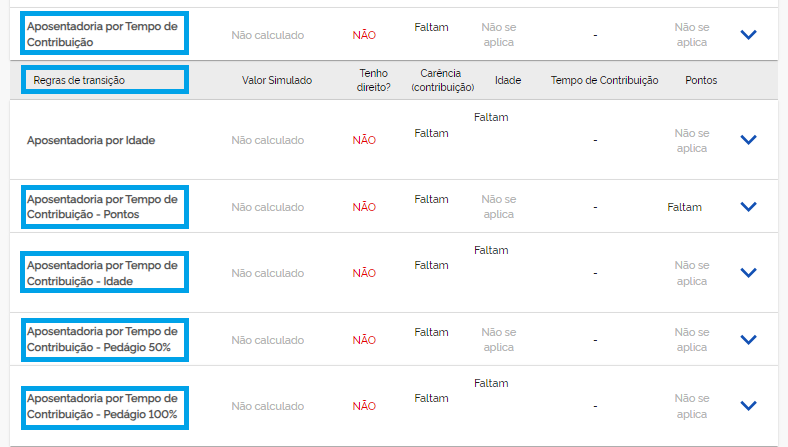

Como simular aposentadoria por tempo de contribuição?

Para simular sua aposentadoria por tempo de contribuição, o passo a passo é o mesmo que o de entrar no Simulador do INSS. Faça assim:

- Entre no site ou aplicativo Meu INSS e clique em “Entrar com gov.br”;

- Digite o número do seu CPF e clique em “Continuar”;

- Digite a sua senha cadastrada no Meu INSS e clique em “Entrar”;

- Procure por “Simular Aposentadoria” na barra onde aparece uma lupa;

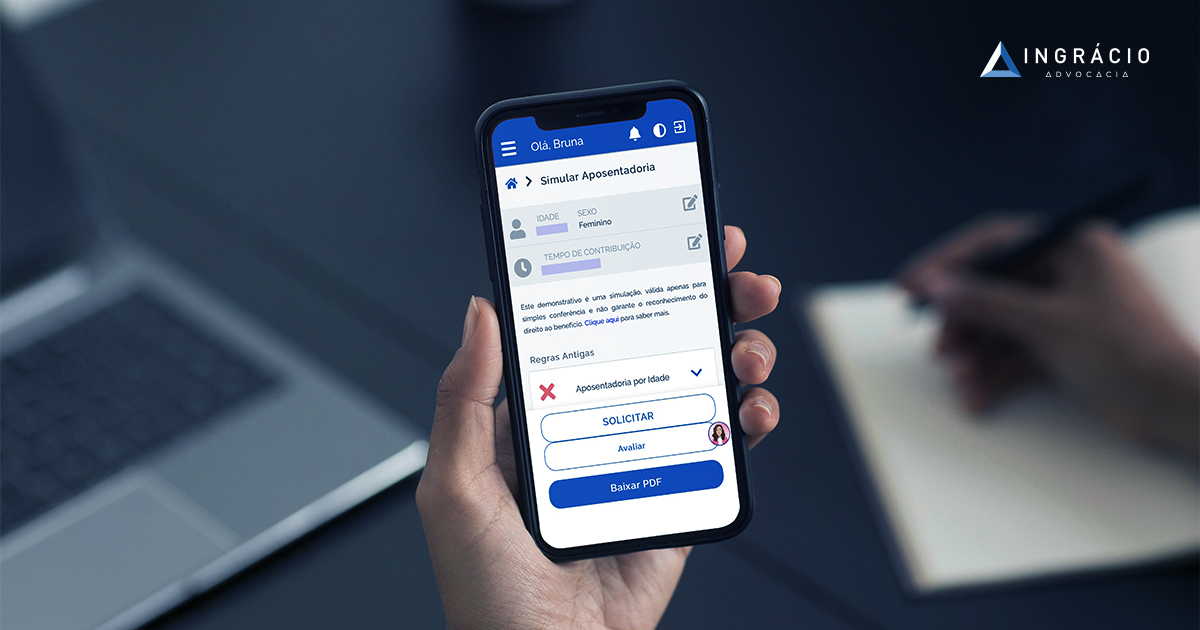

- Veja a simulação da sua aposentadoria por tempo de contribuição:

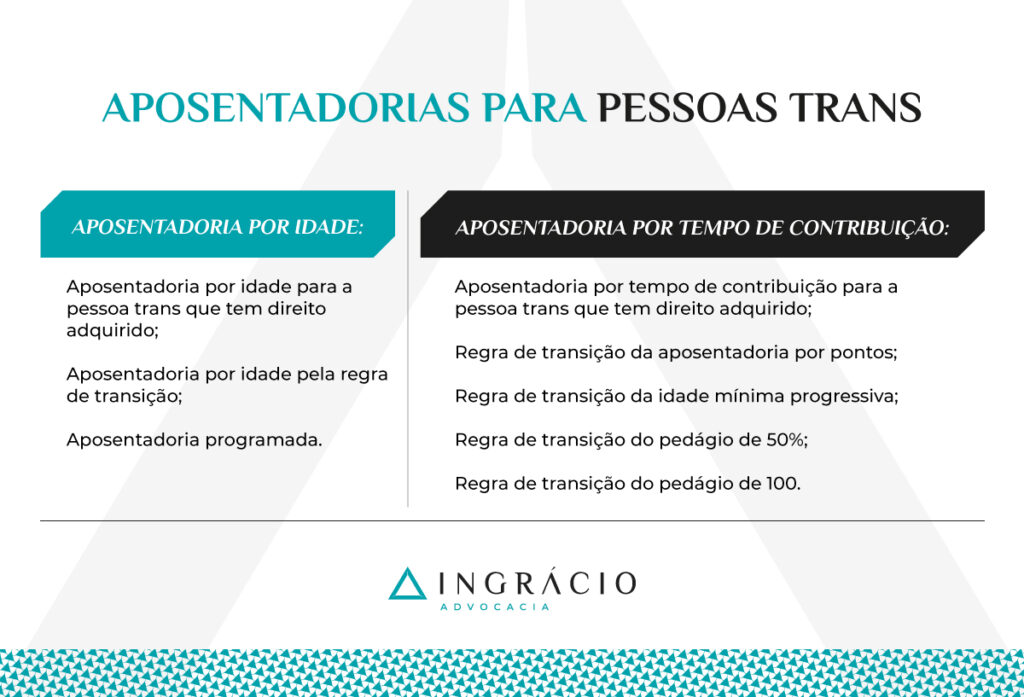

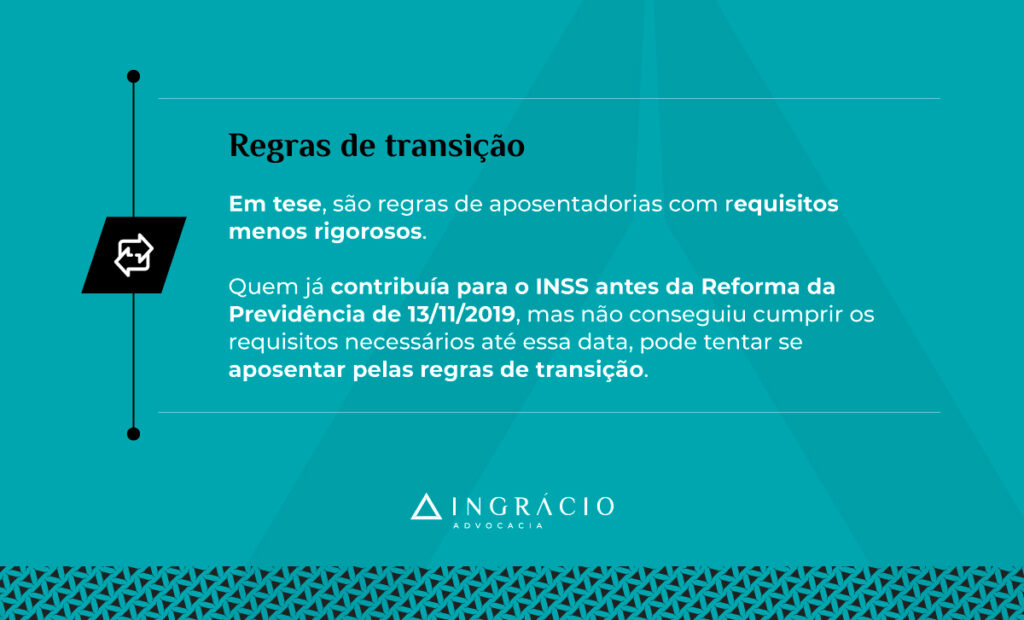

Atenção! Perceba que, nesta etapa, aparece tanto a aposentadoria por tempo de contribuição quanto as quatro aposentadorias decorrentes da aposentadoria por tempo de contribuição:

- Regra de transição por pontos;

- Regra de transição da idade mínima progressiva;

- Regra de transição do pedágio de 50%;

- Regra de transição do pedágio de 100%.

- Por fim, você tem a opção de “PEDIR APOSENTADORIA” ou de “Baixar PDF” da simulação das suas possibilidades de aposentadorias.

Nesta etapa, sugiro que você apenas baixe o PDF da sua simulação e entregue-o a um advogado especialista em direito previdenciário de confiança.

O seu advogado poderá fazer um plano de aposentadoria muito mais completo, seguro e detalhado para compará-lo com as informações do Simulador do INSS.

Qual é a importância de saber o tempo de contribuição?

Existem várias justificativas que ressaltam a importância de você saber seu tempo de contribuição:

- Ajuda a planejar sua aposentadoria, permitindo que você saiba exatamente quando poderá solicitar seu benefício previdenciário;

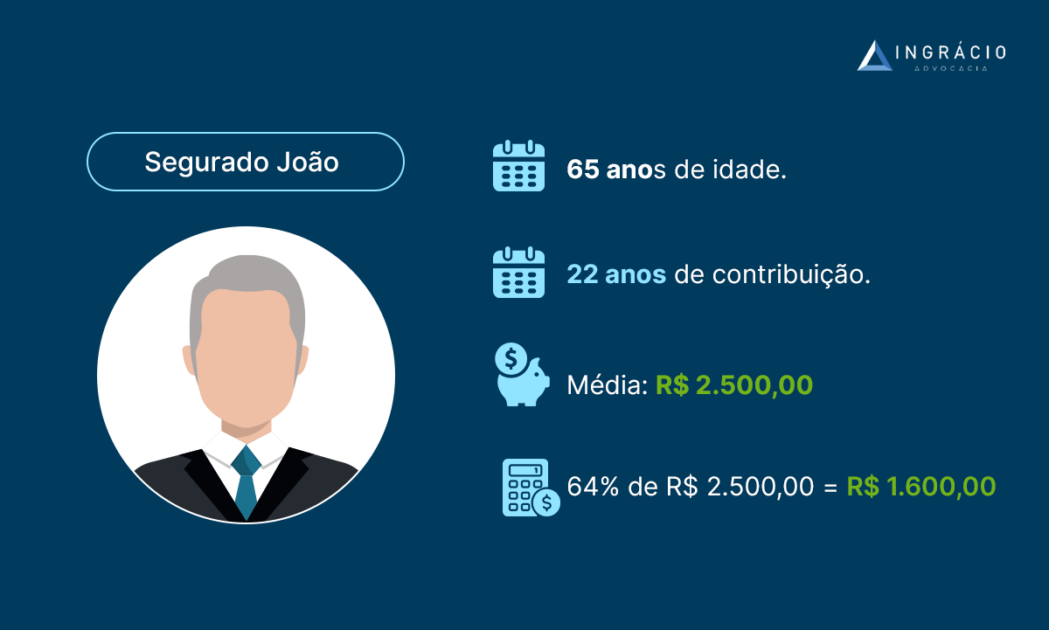

- Fornece uma estimativa do valor que poderá receber de aposentadoria;

- Permite verificar eventuais falhas ou omissões no seu tempo de contribuição;

- Facilita a correção do seu tempo total de contribuição antes de você solicitar a sua aposentadoria no INSS;

- Influencia na sua organização financeira;

- Garante um melhor controle do tempo que ainda precisa contribuir para o INSS;

- Entre outros pontos relevantes.

Em resumo, estar ciente do seu tempo de contribuição é essencial para um planejamento previdenciário eficaz e seguro.

Meu tempo de contribuição está errado, e agora?

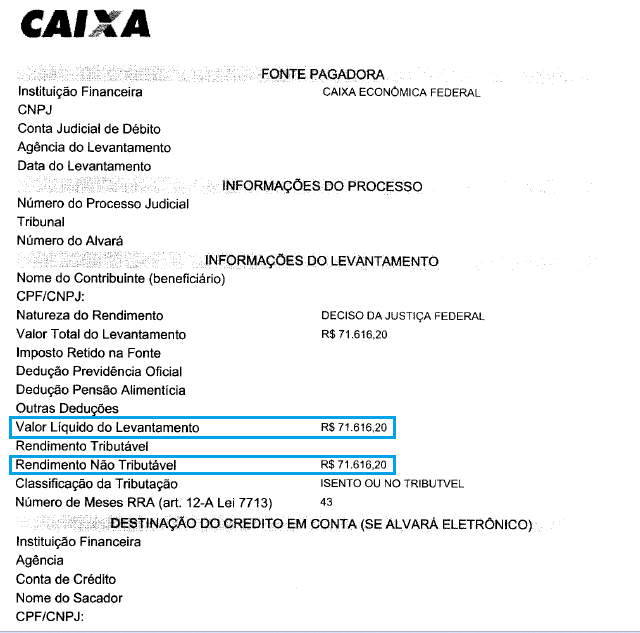

Se, após verificar o extrato CNIS (Cadastro Nacional de Informações Sociais), você constatar que seu tempo de contribuição está errado, contate seu advogado imediatamente.

Atenção! Você terá que solicitar o “Acerto de Vínculos e Remunerações” na Central Telefônica do INSS, pelo número 135. Mas, antes disso, busque auxílio jurídico.

Com o auxílio de um advogado especialista, você conseguirá:

- Saber qual é a raiz do problema;

- Compreender o que está causando erro no seu tempo de contribuição;

- Entender os indicadores e as pendências do INSS;

- Ficar orientado quanto à documentação necessária para corrigir seu tempo de contribuição;

- Entre outros pontos que apenas um advogado competente e especialista em direito previdenciário será capaz de auxiliá-lo.

É possível pagar INSS atrasado?

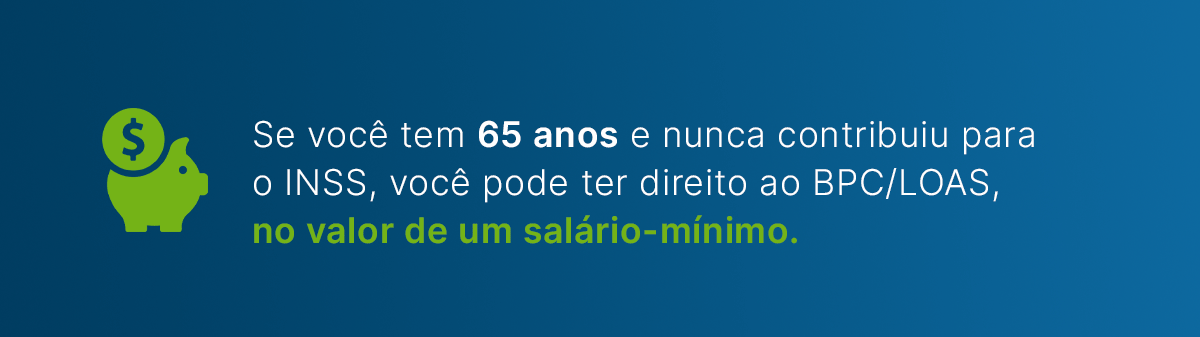

Sim! Tanto os segurados facultativos quanto os contribuintes individuais (segurados obrigatórios) podem pagar o INSS atrasado para computar tempo de contribuição.

Porém, além de cada um ter uma forma específica de pagar o INSS retroativo, ou seja, atrasado, é crucial conversar com um advogado para saber se vale a pena.

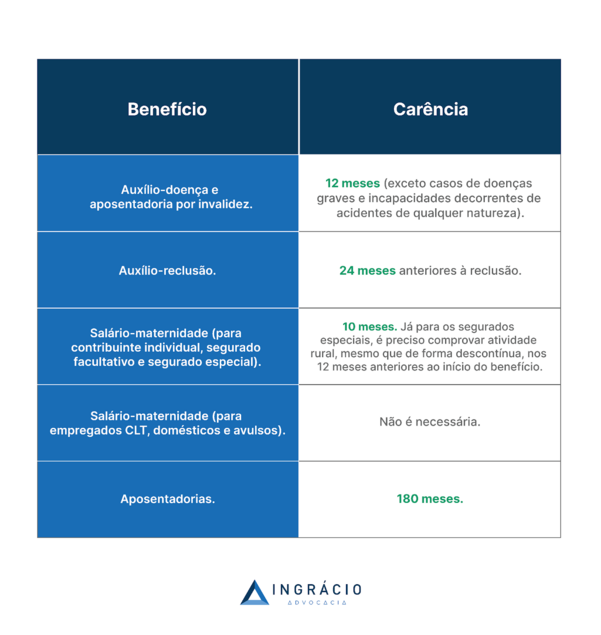

Isso porque o pagamento das suas contribuições atrasadas pode contar como tempo de contribuição e não contar para a carência.

Como pagar o INSS em atraso?

O pagamento do INSS em atraso depende se você é segurado facultativo ou contribuinte individual (segurado obrigatório).

Nos próximos tópicos, compreenda como cada contribuinte paga o INSS em atraso.

Pagamento do INSS em atraso para segurados facultativos

Os segurados facultativos, aqueles que escolhem contribuir para a previdência, só podem pagar o INSS em atraso dos últimos 6 meses sem recolhimento.

Ou seja, após a última contribuição feita em dia, o prazo máximo que um facultativo pode ficar sem contribuir, para depois pagar INSS em atraso, é de 6 meses.

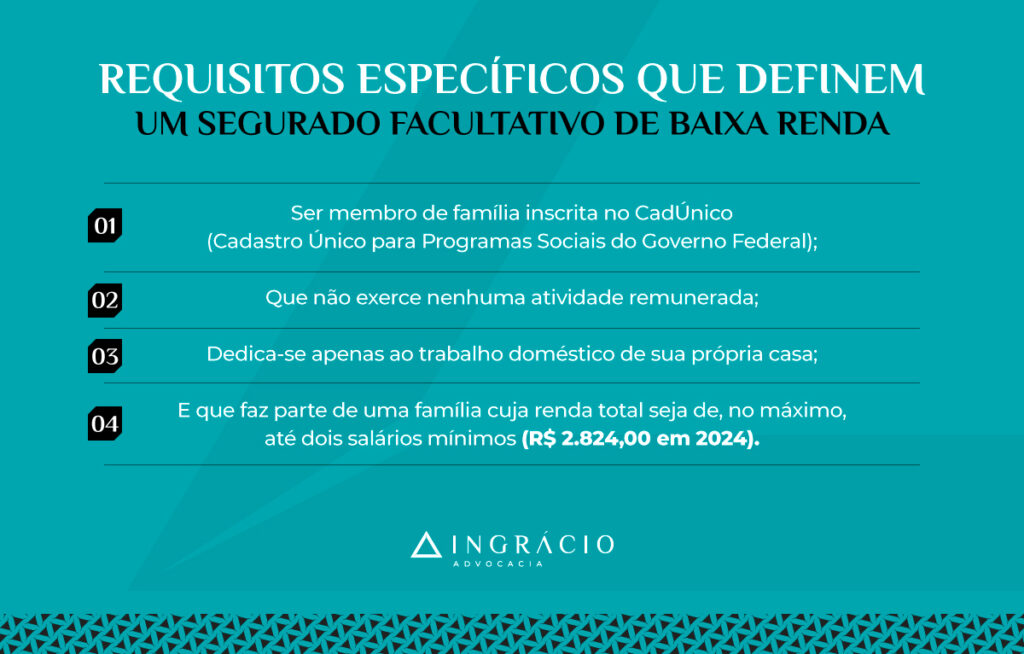

Normalmente, os segurados facultativos são:

- Estudantes;

- Estagiários;

- Pesquisadores;

- Desempregados;

- Donas e donos de casa;

- Maiores de 16 anos que contribuem para o INSS por conta própria, sem receber remuneração de trabalho ou de atividade profissional;

- Entre outros indivíduos que não têm uma remuneração empregatícia e, mesmo assim, escolhem contribuir para a previdência social.

Em todos esses casos, o pagamento do INSS em atraso pode ser feito de forma online, diretamente pelo SAL (Sistema de Acréscimos de Legais), um site da Receita Federal.

Pagamento do INSS em atraso para contribuintes individuais

Contribuinte individual pode pagar o INSS atrasado a qualquer momento.

No entanto, dependendo de quanto tempo suas contribuições como contribuinte individual estiverem atrasadas, será necessário comprovar seu trabalho.

Por isso, tome cuidado para não emitir as GPS (Guias da Previdência Social) e pagar tudo de uma única vez, sob o risco de perder dinheiro.

No geral, as comprovações de trabalho são exigidas para o contribuinte individual que está há mais de 5 anos sem pagar o INSS.

Posso adiantar os pagamentos do INSS para antecipar minha aposentadoria?

Apesar de esse ser o sonho de muitos segurados, não é possível adiantar os pagamentos do INSS para antecipar sua aposentadoria.

Melhor dizendo, não é possível pagar contribuições futuras de forma antecipada.

Existe uma série de regras e requisitos a serem seguidos no direito previdenciário, como tempo de contribuição e idade.

Se todos pudessem antecipar sua própria aposentadoria, seria uma desordem.

Além disso, o fundo previdenciário, que é o cofre da previdência social, dificilmente teria dinheiro para arcar com tantos benefícios.

Se você deseja antecipar sua aposentadoria, é importante se planejar.

Somente por meio de um plano de aposentadoria/planejamento previdenciário você conseguirá garantir que todas as suas contribuições estejam em dia.

Portanto, considere buscar orientação de um advogado para verificar os passos que podem ser aplicados ao seu caso com o objetivo de adiantar sua aposentadoria.

Perguntas frequentes sobre como saber quanto tempo de contribuição eu tenho

Confira as respostas de algumas perguntas frequentes sobre como saber quanto tempo de contribuição você tem.

Como funciona o INSS?

O INSS funciona como o administrador do recebimento das contribuições previdenciárias para garantir o pagamento de aposentadorias e outros benefícios.

Quem pode contribuir para o INSS?

Pode contribuir para o INSS tanto quem é segurado obrigatório, que tem uma remuneração – como é o caso do empregado CLT -, quanto quem é segurado facultativo, que não tem uma remuneração – como é o caso dos estagiários e estudantes.

Quantos anos de contribuição para se aposentar?

A quantidade necessária de anos de contribuição para se aposentar depende de cada regra de aposentadoria. Na aposentadoria por idade são exigidos 15 anos de contribuição.

Já nas regras de transição por tempo de contribuição, o mínimo exigido é de 30 anos de contribuição para a mulher e de 35 anos de contribuição para o homem.

Só que esse tempo pode ser maior nas regras de transição do pedágio de 50% e 100%.

O tempo de contribuição conta apenas os períodos em que trabalhei com carteira assinada?

Não! O tempo de contribuição não conta apenas os períodos formais, nos quais você trabalhou com carteira assinada.

Os períodos informais, se forem comprovados, também podem ser contabilizados.

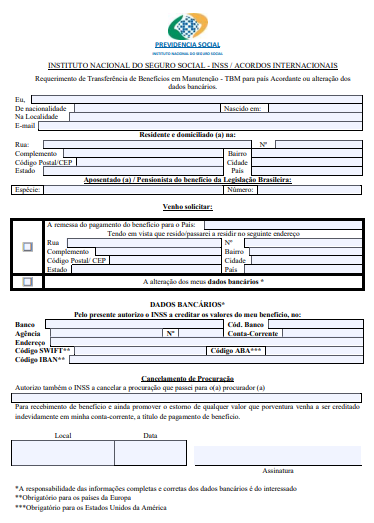

Posso contar períodos de trabalho no exterior no cálculo do tempo de contribuição?

Sim! Se você trabalhou em um país que tem acordo previdenciário com o Brasil, é possível contar os períodos de trabalho no exterior no cálculo do seu tempo de contribuição.

Conclusão

Durante a leitura deste artigo, você descobriu o melhor caminho para consultar seu tempo total de contribuição.

A forma ideal para saber quanto tempo de contribuição você possui é fazendo um plano de aposentadoria, também conhecido como planejamento previdenciário.

Quando você paga o INSS e acumula tempo de contribuição, a previdência entende que, em troca disso, você pode ser amparado com: aposentadoria, auxílios, pensões e outros benefícios previdenciários.

Mas conforme o tempo passa e você continua contribuindo para o INSS, é fundamental saber exatamente quanto tempo de contribuição já acumulou.

Com essa informação, você não apenas pode se organizar financeiramente, como também estimar o valor que receberá de aposentadoria.

No entanto, essa precisão só é possível por meio da elaboração de um planejamento previdenciário feito por um advogado especialista.

Afinal de contas, o Simulador do INSS não é totalmente confiável.

Gostou de saber mais sobre como consultar seu tempo de contribuição?

Muitas pessoas não têm ideia do seu próprio tempo de contribuição, então compartilhe este texto com seus amigos, familiares e conhecidos.

Espero que você tenha aproveitado a leitura.

Abraço! Até a próxima.