Existem determinados segurados do INSS que podem contribuir mensalmente com a alíquota de 5% em cima do valor do salário-mínimo.

Apesar de ser um valor baixo de recolhimento, só o fato de a pessoa estar filiada ao INSS com essas contribuições faz com que ela tenha direito a diversos benefícios previdenciários.

Por outro lado, existem alguns pontos negativos em recolher com a alíquota de 5%.

Quer saber mais sobre o assunto? Então, continue comigo aqui no artigo.

Lendo o conteúdo, você entenderá:

1. Quem deve recolher para o INSS por conta própria?

Existem alguns segurados do INSS que precisam realizar sua própria contribuição previdenciária.

São eles:

- Contribuintes individuais (autônomos) que não prestam serviço para Pessoas Jurídicas.

- Microempreendedores Individuais (MEIs).

- Segurados facultativos, incluindo os segurados especiais facultativos.

É dever destes segurados realizar a própria contribuição para que possam ter direito a benefícios previdenciários.

Entretanto, existem outros segurados que têm os valores de recolhimento descontados diretamente do trabalho prestado.

Estou falando dos:

- Empregados com Carteira de Trabalho assinada, incluindo os empregados domésticos.

- Trabalhadores avulsos.

- Contribuintes individuais (autônomos) que prestam serviços para Pessoas Jurídicas.

- Segurados especiais.

Então, os segurados que podem optar por recolher com as alíquotas de 20, 11 e 5% são somente os citados anteriormente: os autônomos que não prestam serviço para Pessoas Jurídicas, os MEIs e os facultativos.

Tenha isso em mente, ok?

2. Qual a diferença entre as alíquotas 20, 11 e 5%?

| Alíquota do INSS | Quem pode contribuir? | Qual o valor? |

|---|---|---|

| 20% | – Contribuintes individuais que não prestam serviço e não têm relação de emprego com Pessoa Jurídica. – Segurados facultativos. | 20% de um valor entre o salário-mínimo e o Teto do INSS. |

| 11% | – Contribuintes individuais que não prestam serviço e não têm relação de emprego com Pessoa Jurídica. – Segurados facultativos. | 11% sobre o valor do salário-mínimo. |

| 5% | – MEIs. – Segurados facultativos de baixa renda. | 5% sobre o valor do salário-mínimo. |

A diferença entre as alíquotas impacta diretamente no valor do benefício a ser recebido pelo segurado, principalmente quando se trata da aposentadoria.

Alíquota de 20%: Plano Normal de Previdência

O recolhimento de 20% é o plano de contribuição comum dos segurados que precisam recolher por conta própria.

Os segurados que podem recolher com a alíquota de 20% são os seguintes:

- Contribuintes individuais que não prestam serviço e não têm relação de emprego com Pessoa Jurídica;

- Segurados facultativos, incluindo os segurados especiais.

Quem recolhe com a alíquota de 20% tem direito a maioria dos benefícios previdenciários disponíveis pelo INSS, tais como:

- Aposentadorias, inclusive às Regras de Transição da Aposentadoria por Tempo de Contribuição:

- Pedágio de 50%.

- Pedágio de 100%.

- Idade Progressiva.

- Aposentadoria por Pontos.

- Benefícios por Incapacidade (Auxílio-Doença e Aposentadoria por Invalidez).

- Salário-Maternidade.

- Auxílio-Reclusão e Pensão por Morte para os dependentes do segurado.

A contribuição de 20% se dá em cima de um valor que deve ser, obrigatoriamente, entre o salário-mínimo e o Teto do INSS de determinado ano.

Existe a obrigatoriedade de a alíquota de 20% ser entre esses valores pelos seguintes motivos:

- O recolhimento com salário de contribuição abaixo do salário-mínimo não é contado como tempo de contribuição.

- Não pode haver recolhimento com salário de contribuição acima do Teto do INSS, porque o máximo de valor de benefício que o segurado pode receber é exatamente o valor do Teto.

Os segurados facultativos (incluindo os segurados especiais facultativos) podem escolher o valor base de contribuição (salário de contribuição) que vai incidir a alíquota de 20%.

Já os autônomos (que não prestam serviço para Pessoa Jurídica) devem se basear no valor recebido no mês.

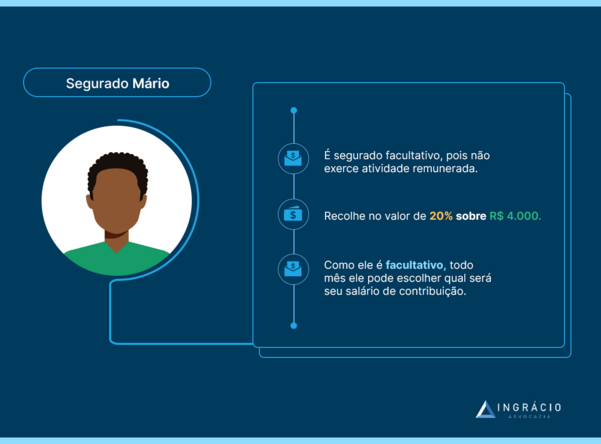

Exemplo do Mário

Mário é estudante de uma universidade pública e sempre esteve preocupado com o seu futuro.

Ele começou a planejar sua aposentadoria a partir de 2022, se inscreveu e se filiou ao INSS como segurado facultativo.

Desde janeiro de 2022, Mário recolhe com um valor base de contribuição na quantia de R$ 4.000.

Isso significa que incidirá a alíquota de 20% sobre o salário de contribuição de R$ 4.000,00.

Consequentemente, Mário vai pagar R$ 800,00 de contribuição ao INSS por mês que recolher com este salário de contribuição.

Como ele é facultativo, vai poder escolher qual será seu salário de contribuição todo mês.

Contudo, isso pode afetar o valor dos benefícios a serem recebidos por Mário no futuro.

Alíquota de 11%: Plano Simplificado de Previdência

O recolhimento previdenciário na alíquota de 11% é conhecido como Plano Simplificado de contribuição.

Como o próprio nome sugere, se trata de uma forma de contribuição mais simplificada e barata em relação ao recolhimento de 20%.

Pode recolher com o Plano Simplificado de contribuição os seguintes segurados:

- Contribuintes individuais que não prestam serviço e não têm relação de emprego com Pessoa Jurídica;

- Segurados facultativos, incluindo os segurados especiais.

Vale dizer que o recolhimento com a alíquota de 11% incide somente em cima do valor do salário-mínimo de determinado ano.

O segurado que contribui com a alíquota de 11% mantém o direito a todos os benefícios previdenciários, exceto às Regras de Transição da Aposentadoria por Tempo de Contribuição.

Isso significa que, além da Aposentadoria por Invalidez, a única aposentadoria que o segurado que opta pelo Plano Simplificado terá direito é a Aposentadoria por Idade no valor de um salário-mínimo por mês.

Vou explicar a razão.

Como se trata de um valor menor de recolhimento, o segurado terá direito a uma aposentadoria simples.

Se quiser um valor maior de benefício, deve recolher com a alíquota de 20%.

Seria meio desproporcional e também prejudicial ao INSS conceder uma boa aposentadoria para quem sempre contribuiu com 11%. Concorda?

Por fim, cabe dizer que todos os segurados que precisam recolher por conta própria conseguem optar pelo Plano Simplificado de contribuição, exceto se prestar serviço para Pessoa Jurídica.

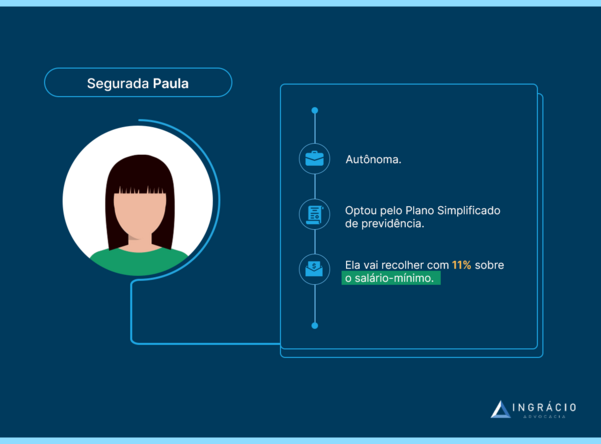

Exemplo da Paula

Paula é autônoma e vende artigos variados em marketplaces da internet, principalmente utilidades eletrônicas.

Contudo, por ainda estar no início das suas atividades, Paula escolheu recolher pelo Plano Simplificado, porque não quer “gastar muito” com contribuições previdenciárias.

Desta maneira, em 2024, ela vai recolher com 11% sobre o salário-mínimo (salário de contribuição).

Isso significa que Paula deve pagar a quantia de R$ 155,32 (11% de R$ 1.412,00) mensalmente.

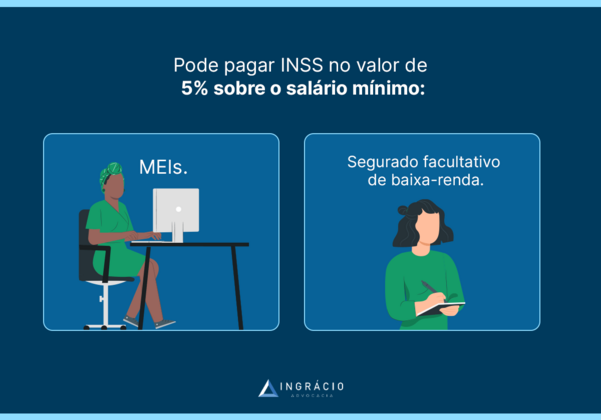

3. Quem pode pagar INSS com 5%?

Reservei esse tópico específico para explicar melhor sobre a alíquota de 5%.

Essa forma de contribuição é destinada a um grupo específico de segurados do INSS.

Além disso, assim como o Plano Simplificado, a alíquota de 5% incide sobre o valor do salário-mínimo de determinado ano.

Com isso, em 2024, o segurado que recolhe com 5% sobre o mínimo paga uma contribuição de R$ 70,60.

Como você deve ter percebido, 5% é uma alíquota bem inferior às apresentadas anteriormente.

Portanto, podemos supor que o recolhimento de 5% é destinado a quem está em uma situação de maior risco econômico.

Sendo assim, os seguintes segurados podem pagar o INSS com 5%:

- Microempreendedores Individuais (MEIs).

- Facultativos de baixa renda.

Microempreendedor Individual – MEI

O MEI é uma espécie de contribuinte individual, mas que tem algumas regalias.

Principalmente, por ser um segurado que ingressa no mercado de trabalho de forma autônoma.

Como sabemos, fazer um empreendimento requer tempo, estratégia e paciência. Nem sempre um negócio pode engrenar logo.

Foi por isso, então, que a Lei 12.470/2011 previu uma alíquota diferenciada para os Microempreendedores Individuais.

Facultativo baixa renda

Agora, falando no facultativo baixa renda, você já deve imaginar o motivo de esses segurados conseguirem se beneficiar com o recolhimento.

Pelo fato de eles terem uma situação econômica mais frágil, garante-se um recolhimento baixo e justo para eles conseguirem uma futura aposentadoria e estarem cobertos pelos outros benefícios previdenciários.

A mesma Lei 12.470/2011 foi a responsável por instituir a possibilidade de alguns segurados facultativos poderem recolher com a alíquota de 5%.

Para ser considerado um segurado facultativo baixa renda, você deve cumprir os seguintes requisitos:

- Estar inscrito no Cadastro Único para Programas Sociais (CadÚnico).

- Não exercer nenhuma atividade remunerada.

- Não possuir renda própria de qualquer natureza, exceto o Auxílio-Brasil (antigo Bolsa Família).

- Dedicar-se apenas ao trabalho doméstico em sua própria casa.

- Ter renda familiar mensal de até 2 salários-mínimos.

Você deve solicitar a alteração do seu vínculo para o INSS, para “segurado facultativo baixa renda”. Isso pode ser feito através do telefone 135 ou pelo site do Meu INSS.

E você somente vai conseguir essa comprovação se atestar os requisitos mencionados.

Importante: não confunda trabalhador doméstico com empregado doméstico.

O trabalhador doméstico é aquela pessoa que cuida somente da sua própria casa. É a pessoa “do lar”, sem nenhum tipo de emprego.

Já o empregado doméstico é a pessoa contratada para prestar serviços domésticos na residência de outra pessoa ou família.

Quais são os direitos de quem paga o INSS com 5%?

Basicamente, são os mesmos direitos de quem recolhe o INSS com a alíquota de 11%.

Então, os facultativos de baixa renda e os MEIs que recolhem com 5% têm direito a todos os benefícios previdenciários.

Exceto, contudo, às Regras de Transição da Aposentadoria por Tempo de Contribuição.

A única aposentadoria destinada ao grupo que recolhe com 5% sobre o salário-mínimo é a Aposentadoria por Idade, com valor de benefício de um único salário-mínimo por mês.

4. Como começar a contribuir com 11% ou 20%?

Lendo este conteúdo, você deve ter se perguntado o seguinte:

“Se eu comecei a contribuir com 11% ou 5%, eu ainda posso mudar a forma de recolhimento e contribuir com 20%?”.

A resposta é: sim!

Até porque, por vezes, nossa situação financeira pode mudar e, por isso, podemos recolher com valores maiores para a Previdência Social.

Desta maneira, seus benefícios e sua futura aposentadoria podem aumentar de valor.

Pensando nisso, existe a complementação de contribuições.

Complementação de 9%: de 11% para 20%

| Tipo de contribuinte | Complementação | Código |

|---|---|---|

| Contribuinte individual | De 11% para 20% (9%) | 1295 |

| Segurado facultativo | De 11% para 20% (9%) | 1686 |

| Segurado especial facultativo | 20% | 1503 |

Essa é uma situação bem comum.

Os segurados facultativos e contribuintes individuais que desejam complementar os recolhimentos feitos com a alíquota de 11%, para 20%, devem realizar uma contribuição complementar de 9% (11% + 9% = 20%).

Além disso, os segurados especiais facultativos também podem realizar a complementação na alíquota de 20%.

Continuação do exemplo da Paula

Lembra quando falei da Paula, a segurada que vendia produtos na internet como autônoma?

Então, ela conseguiu muito sucesso em suas contribuições.

Por isso, após Paula fazer um Plano de Aposentadoria, foi recomendado que o período que ela recolheu com a alíquota de 11% poderia ser complementada para chegar nos 20%.

Se Paula quiser, por exemplo, que o tempo que ela recolheu com 11% conte para uma Aposentadoria por tempo de Contribuição, ela vai ter que gerar uma guia complementar e pagar 9% sobre o salário-mínimo.

No caso, ela só quer complementar sobre o salário-mínimo.

Deste modo, Paula vai pagar 9% de R$ 1.412,00, que dá um valor de R$ 127,08.

Complementação de 15%: de 5% para 20%

| Tipo de contribuinte | Complementação | Código |

|---|---|---|

| MEI | De 5% para 20% (15%) | 1910 |

| Segurado facultativo de baixa-renda | De 5% para 20% (15%) | 1945 |

É a situação em que os facultativos de baixa renda e os MEIs têm de complementar seus recolhimentos para conseguir uma aposentadoria melhor.

Nesta situação, a complementação será de 15% (20% – 5% = 15%).

Então, o MEI que contribuiu com 5%, em 2024, vai poder complementar e pagar 15% de R$ 1.412,00.

Isso gera uma contribuição complementar de R$ 211,80.

Complementação de 6%: de 5% para 11%

| Tipo de contribuinte | Complementação | Código |

|---|---|---|

| Segurado facultativo | De 5% para 11% (6%) | 1830 |

Esse é um caso mais específico, mas ainda existe.

Por muitas vezes, a pessoa acredita que se enquadra como segurado de baixa renda, mas, na hora de solicitar algum benefício ou aposentadoria, o INSS confere que o cidadão não preencheu os requisitos.

Desta maneira, se o segurado ainda deseja uma aposentadoria com valor de benefício de um salário-mínimo, uma das opções é complementar as contribuições de 5% para 11%.

Em 2024, isso daria um recolhimento complementar de R$ 84,72 (6% de R$ 1.412,00).

5. Como realizar a complementação?

Para realizar a complementação, você tem duas opções:

- Solicitar as guias de complementação diretamente no INSS (agendar atendimento presencial através do telefone 135 ou através do site do Meu INSS), no serviço chamado Acerto de Vínculos e Remunerações.

- Comprar os carnês de contribuição em bancas de jornais e revistas, com o respectivo código de complementação.

Solicitar as guias de complementação diretamente no INSS

A primeira opção é mais fácil para quem tem medo de fazer tudo sozinho.

O servidor do INSS vai guiar você, além de ajudá-lo a gerar as guias para que você faça a complementação dos períodos solicitados.

Na minha visão como advogado previdenciário, essa é a melhor opção.

Comprar os carnês de contribuição

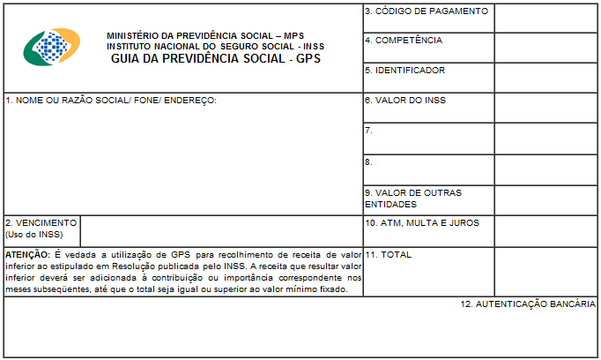

Também existe a opção de você comprar os carnês de contribuição (Guia da Previdência Social – GPS), como esse aqui:

Você consegue comprar esses carnês facilmente em bancas de jornais e revistas, e também pela internet.

Após abrir o carnê, você vai encontrar uma Guia da Previdência Social parecida com essa:

No campo “código de pagamento”, você deve colocar o número específico da contribuição que deseja recolher.

Conclusão

Com este conteúdo, você entendeu melhor como funciona a contribuição dos segurados que podem contribuir com 5% sobre o salário-mínimo: facultativos de baixa-renda e MEIs.

Lembre-se que todos esses segurados devem recolher por conta própria para o INSS – com exceção do contribuinte individual que presta serviço para uma Pessoa Jurídica.

Além disso, ensinei como funcionam as alíquotas de recolhimento destes segurados da Previdência Social.

Apesar da diferença entre as alíquotas, optar por contribuir menos quer dizer que seus benefícios terão um valor menor, em regra.

Como saída, você pode utilizar as complementações de alíquotas, como disse anteriormente.

O ideal é contar com um advogado previdenciário para auxiliar você a verificar qual é a melhor forma de contribuição para o seu caso.

Espero que eu tenha ajudado você através deste texto.

Não esqueça de compartilhar esse artigo com os seus conhecidos.

Agora, vou ficando por aqui.

Um abraço!